Анализи

АНАЛИЗА: Како ќе влијае врз глобалната економија агресивното намалување на каматните стапки и неочекуваното враќање на ФЕД на печатарската преса!?

Федералните резерви на САД (ФЕД) односно најпознатата централна банка во светот пред неколку денови направи голема промена во својата монетарна политика. По 17 месеци “статус кво”, централната банка на САД одлучи да ги намали клучните стапки за 0,50 процентни поени на состанокот во септември. Дали сте подготвени за враќање на печатницата?

Што значи намалувањето на каматната стапка?

- Поддршка за економијата: Намалувањето на каматната стапка е традиционална мерка која ФЕД ја користи за да го поттикне економскиот раст. Со пониски каматни стапки, станува поевтино да се позајмуваат пари за бизнисите и потрошувачите, што ги стимулира инвестициите и потрошувачката.

- Влијание врз инфлацијата: Ова намалување е поврзано со желбата на ФЕД да го поддржи растот додека истовремено одржува контрола врз инфлацијата. Со оглед на несигурностите во глобалната економија, оваа акција може да помогне во стабилизирањето на економските движења, особено во контекст на забавувањето на растот и притисокот врз пазарите.

- Квантитативно олеснување: Многу аналитичари го гледаат ова намалување како вовед во потенцијално ново квантитативно олеснување (QE). Квантитативното олеснување подразбира дека ФЕД ќе почне со купување на обврзници или други финансиски инструменти, што ќе ја зголеми понудата на пари во економијата.

Спектакуларниот пресврт на ФЕД

Намалувањето на стапката од страна на Федералните резерви на САД (ФЕД) беше широко очекувано од пазарите, но нејзината големина изненади многу аналитичари и економисти. До последен момент инвеститорите дебатираа за намалување од 0,25 или 0,50 поени. На крајот, победи поагресивната опција, сигнализирајќи дека ФЕД е решена силно да ја поддржи економијата.

Овој спектакуларен пресврт е во контраст со претпазливиот тон што го усвоија претставниците на ФЕД пред само неколку недели. Интересно е што претставниците на ФЕД, вклучувајќи го гувернерот Кристофер Валер, до пред неколку недели покажуваа претпазливост и најавуваа постепен пристап кон намалувањето на стапките. Но, промената на тонот, поттикната од објавите во медиумите и напливот на пазарни очекувања, ги префрли кон поагресивен пристап.

Победа за Џером Пауел

Одлуката за намалување на каматните стапки за 0,50 процентни поени од страна на Федералните резерви (ФЕД) несомнено е значајна победа за претседателот Џером Пауел. Овој чекор, кој беше поагресивен отколку што многумина очекуваа, го зајакна неговиот кредибилитет како лидер на ФЕД и покажа дека може да изгради консензус, дури и во услови кога не сите членови на комисијата за монетарна политика беа подготвени за таква драстична мерка.

Пауел сега добива дополнителна доверба од пазарите и јавноста како лидер кој ќе направи сè што е потребно за да ја стабилизира економијата и да ги зачува финансиските услови. Неговото влијание во ФЕД по оваа одлука е значително зајакнато, што би можело да значи дека тој ќе има уште поголема слобода да ги презема следните чекори во монетарната политика.

Ризичен облог на ФЕД?

Одлуката на ФЕД да ги намали каматните стапки за 0,50 процентни поени, иако добредојдена од пазарите, носи потенцијални ризици, особено во однос на инфлацијата. Ова монетарно олеснување претставува ризичен облог, бидејќи иако економијата покажува знаци на забавување, инфлацијата останува над целта на ФЕД од 2%. Економистите се загрижени дека таквиот чекор може да ги разбуди инфлаторните притисоци, додека некои делови од економијата сè уште се релативно нестабилни.

Клучните ризици за ФЕД:

Инфлациски притисоци: И покрај забавувањето на некои економски индикатори, најновите бројки за инфлацијата, особено индексот PCE (Personal Consumption Expenditures), се повисоки од посакуваното ниво. Со 2,7% годишно во август, инфлацијата е далеку над целта на ФЕД од 2%. Намалувањето на каматните стапки може дополнително да ја зголеми побарувачката и да го зголеми притисокот врз цените, што ќе го отежни контролирањето на инфлацијата.

Пазарот на трудот: ФЕД ја оправдува својата одлука со забавувањето на пазарот на трудот, каде што стапката на невработеност се зголеми на 4,2% – највисоко ниво во последните две години. Сепак, иако ова е знак на можни економски проблеми, таа бројка е сè уште историски ниска и не укажува на сериозно влошување на состојбата на пазарот на трудот. Некои економисти сметаат дека забавувањето е премногу благо за да се оправда поагресивното намалување на стапките.

Долгорочен ефект врз економијата: Преголемото монетарно олеснување во период кога инфлацијата не е целосно под контрола може да има долгорочни последици за економијата. Ако инфлацијата почне повторно да расте, ФЕД ќе мора да го промени курсот и повторно да ги зголеми каматните стапки, што може да предизвика нови економски турбуленции и да го забави растот.

ФЕД и дилемата на монетарната политика

ФЕД е во тешка ситуација, бидејќи забавувањето на економијата бара акција за поттикнување на растот, додека инфлацијата сè уште претставува реален ризик. Одлуката за намалување на стапките е насочена кон поддршка на економскиот раст и избегнување на рецесија, но во исто време претставува ризик за раст на инфлацијата. Овој баланс е критичен за следните чекори на ФЕД.

Додека инвеститорите и пазарите позитивно ја прифатија оваа одлука, некои економисти предупредуваат дека може да се покаже како пресилен чекор ако инфлацијата повторно почне да се зголемува. ФЕД ќе треба внимателно да ги следи инфлаторните движења и да реагира брзо, доколку е потребно, за да избегне економско прегревање.

Оптимистички проекции

ФЕД покажува значителен оптимизам во своите најнови економски проекции, што укажува на подобрување на економските услови и постепено стабилизирање на инфлацијата. Овие прогнози сугерираат дека централната банка гледа простор за натамошно намалување на каматните стапки во иднина, додека економијата се движи во позитивна насока.

Клучните проекции на ФЕД:

- Раст на економијата: ФЕД ги ревидира своите очекувања за раст нагоре, предвидувајќи раст од 2,1% за 2024 година и 1,5% за 2025 година. Овие бројки се повисоки од претходните проекции објавени во јуни, што сигнализира поголем оптимизам за силата на американската економија. Ова ја рефлектира надежта на ФЕД дека намалувањето на каматните стапки и другите мерки за поддршка ќе продолжат да го поттикнуваат растот, дури и во услови на глобална економска несигурност.

- Инфлациски прогнози: Според ФЕД, инфлацијата ќе продолжи да се забавува, достигнувајќи 2,2% до крајот на 2024 година и 2% во 2025 година. Овие проекции сугерираат дека централната банка верува во својата способност да го контролира инфлаторниот притисок додека ги олеснува монетарните услови. Ако овие проекции се остварат, тоа ќе овозможи уште поголема флексибилност за натамошно намалување на каматните стапки.

- Намалување на каматните стапки: ФЕД предвидува клучните стапки да се намалат на 4,4% до крајот на 2024 година и на 3,4% до крајот на 2025 година. Ова значи кумулативно намалување на каматните стапки за околу 2 процентни поени во следните две години, што ќе биде значаен чекор во поттикнувањето на економскиот раст и поддршката на инвестициската активност. Тоа сигнализира дека ФЕД планира постојано олеснување на монетарната политика во текот на следниот период, доколку економските услови го дозволуваат тоа.

Што значат овие проекции?

Овие оптимистички прогнози укажуваат дека ФЕД има доверба во својата стратегија за балансирање меѓу економскиот раст и инфлацијата. Ако инфлацијата продолжи да се намалува како што се очекува, тоа ќе овозможи повеќе простор за намалување на каматните стапки, што би требало дополнително да ја поддржи економијата. Сепак, сè уште постојат ризици, особено ако глобалните или домашните економски услови не се развиваат според очекувањата на ФЕД.

Оваа проекција исто така сугерира дека ФЕД е подготвен за долгорочно прилагодување на својата политика, со цел да ја одржи стабилноста и да го поттикне економскиот раст без да го зголеми инфлаторниот притисок.

Анализи

ММФ одобри нов финансиски пакет од 8,1 милијарди долари за Украина

Извршниот одбор на Меѓународниот монетарен фонд одобри нов 48-месечен аранжман за Украина во рамки на Продолжениот фондовски инструмент (Extended Fund Facility – EFF) во износ од 5,9 милијарди специјални права на влечење, што изнесува околу 8,1 милијарди американски долари, односно 295 проценти од квотата на земјата. Со одлуката се овозможува и итна исплата од околу 1,5 милијарди долари.

Овој аранжман е дел од вкупниот меѓународен пакет поддршка за Украина во износ од 136,5 милијарди долари, со кој треба да се затвори значителниот финансиски јаз предизвикан од војната со Русија, која трае повеќе од четири години.

Новата програма има цел да ја зачува макроекономската и финансиската стабилност, да ја обнови одржливоста на јавниот долг и да ги продлабочи структурните реформи, со што ќе се постават темелите за силно поствоено закрепнување и ќе се поддржи стратешката цел на Украина – пристапување во Европската Унија. Со одобрувањето на новиот аранжман, претходната програма од 2023 година е откажана, поради недоволното време за целосно враќање на надворешната одржливост во услови на продолжена војна.

Меѓу главните приоритети на новата програма се внимателна фискална политика и подготовка на стабилен буџет за 2026 година, зголемување на приходите преку намалување на даночната евазија и избегнување, зачувување на ценовната стабилност и поголема флексибилност на девизниот курс, како и заштита на стабилноста на финансискиот сектор.

Украинските власти се обврзуваат и на спроведување амбициозни структурни реформи, вклучително и зајакнување на институциите, подобрување на даночната администрација, борба против корупцијата, реформи во енергетскиот сектор и развој на финансиската и пазарната инфраструктура за поддршка на реконструкцијата.

Според проекциите, во 2026 година финансискиот јаз од околу 52 милијарди долари ќе биде покриен преку средства од Европската Унија, финансирање од земјите од Г7, билатерална поддршка и средствата од новата програма со ММФ. Групата доверители на Украина се обврза да го продолжи мораториумот на отплата на официјалниот билатерален долг и да работи на конечно решение по намалување на неизвесноста.

Управниот директор на ММФ, Кристалина Георгиева, изјави дека Украина покажала „извонредна отпорност“ во услови на долготрајна и разорна војна, нагласувајќи дека со вешто водење на политиките, поддржано од претходната програма и меѓународната помош, земјата успеала да ја одржи макроекономската стабилност, да го заузда инфлаторниот притисок и да ги обнови девизните резерви.

Сепак, таа предупреди дека ризиците остануваат исклучително високи и дека успехот на програмата ќе зависи од континуираната поддршка од меѓународната заедница и од решителноста на властите да ги спроведат реформите.

Економските показатели покажуваат дека украинската економија, по драматичниот пад од 28,8 проценти во 2022 година, бележела закрепнување во следните години, со раст од 5,5 проценти во 2023 и 3,2 проценти во 2024 година. За 2026 година се проектира раст меѓу 1,8 и 2,5 проценти. Инфлацијата, која достигна над 20 проценти во 2022 година, постепено се намалува, додека девизните резерви се очекува да достигнат 65,5 милијарди долари до крајот на 2026 година.

И покрај напредокот, јавниот долг се очекува значително да порасне и да надмине 120 проценти од БДП во 2026 година, што ја нагласува потребата од долгорочна финансиска поддршка и стабилни реформи во наредниот период.

Анализи

МАКЕДОНИЈА Осигурување ВИГ со пресврт во 2025 година: од загуба до добивка од 52 милиони денари, намалени штети и стабилна капитална позиција

МАКЕДОНИЈА Осигурување а.д. Скопје – Виена Иншуренс Груп во 2025 година оствари позитивен финансиски резултат од 52,1 милиони денари пред оданочување, што претставува значителен пресврт во однос на 2024 година, кога компанијата евидентираше загуба од 6,9 милиони денари. Резултатот доаѓа како комбинација на умерен раст на приходите, намалување на расходите и поволен нето-ефект кај штетите, и покрај зголемените резервирања кај одредени класи.

Во анализираниот период, вкупните приходи бележат раст од 1,2 проценти, додека вкупните расходи се намалени за 1,9 проценти. Ова подобрување во оперативната рамнотежа директно се одразува врз крајниот финансиски резултат. Во структурата на приходите доминантно учество има бруто заработената премија, која сочинува околу 77 проценти од вкупните приходи, што ја потврдува стабилноста на основната осигурителна дејност.

Бруто-полисираната премија во 2025 година изнесува 2.280 милиони денари и го надминува планот за годината од 2.270 милиони денари за 0,44 проценти. Сепак, во однос на 2024 година се бележи благ пад од 1,1 процент, односно 25,5 милиони денари. Намалувањето најмногу се должи на осигурувањето од автомобилска одговорност, особено во делот на продажбата преку брокерски друштва, каде премијата е пониска за околу 55 милиони денари.

Дополнително, кај имотните класи има намалување од 28,3 милиони денари, што е поврзано со необновување на полиси кај осигуреници со забавена наплата. Од друга страна, позитивен тренд бележат здравственото осигурување и осигурувањето од незгода, каде премијата е зголемена за 39,3 милиони денари. Кај останатите класи портфолиото останува стабилно, што укажува на задржување на пазарната позиција во клучните сегменти.

На страната на расходите, најголемо влијание имаат трошоците за настанати штети. Бруто исплатените штети се намалени за 14,8 милиони денари, при што најзначајно намалување се бележи кај моторните класи – автомобилска одговорност и каско – во износ од 65,2 милиони денари. Ова има директен позитивен ефект врз резултатот.

Истовремено, во 2025 година има значително зголемување на бруто резервираните штети кај имотните осигурувања, особено во делот на осигурување од пожар и природни непогоди по еден поголем настан, чиј износ се мери во повеќе милиони евра. Овој настан се рефлектира во зголемени бруто резерви за штети. Сепак, поради реосигурителните програми преку кои се покриени обврските, нето-ефектот врз резултатот е значително понизок. Вкупно гледано, настанатите нето штети по сите класи се намалени за 10,3 проценти, односно за 67,9 милиони денари, што претставува еден од клучните фактори за подобрување на финансискиот резултат.

Во текот на 2025 година компанијата не реализирала поголеми инвестиции, ниту значајни продажби или отписи на материјални средства, што значи дека билансната структура останала релативно стабилна.

Во делот на сметководствените политики, од 1 јануари 2025 година е имплементиран новиот Правилник за водење сметководство, со кој се применува МСФИ 16 – Лизинзи. Овој стандард се однесува на сите лизинг-договори на Друштвото, освен на исклучоците предвидени со стандардот, и има за цел пообјективно и потранспарентно прикажување на договорите за наем. Имплементацијата на стандардот значи подобрување на финансиското известување и усогласување со меѓународните практики.

Во 2025 година компанијата исплати дивиденда во износ од 90,078 милиони денари согласно дивидендниот календар, што укажува на стабилна ликвидност и доверба во финансиската позиција. Истовремено, Друштвото нема кредитни задолжувања, што дополнително ја зајакнува финансиската стабилност и ја намалува изложеноста на каматен ризик.

Остварениот нето финансиски приход во 2025 година изнесува 97,9 милиони денари и е за 24 проценти повисок од планираниот, главно поради зголемени приходи од камати. Ова покажува дека приходите од вложувања имаат сè поголема улога во структурата на резултатот, особено во услови на повисоки каматни стапки на пазарот.

Компанијата нагласува дека работи со долгогодишни клиенти и дека преземените мерки за наплата на премија се во рамките на дефинираните процедури, како во вонсудски, така и во судски постапки. Во делот на вложувањата се очекува движење во согласност со макроекономското окружување.

За 2026 година планот предвидува бруто-полисирана премија од 2,33 милијарди денари и добивка пред оданочување од 122 милиони денари, што претставува амбициозен, но реалистичен раст во однос на 2025 година.

МАКЕДОНИЈА Осигурување ВИГ истакнува дека нема проблеми со солвентноста и ликвидноста, дека сите обврски се сервисираат навремено и дека располага со високи резерви на сигурност и капитал над законски пропишаното ниво и над потребната маргина на сигурност.

Како друштво котирано на подсегментот задолжителна котација на Македонската берза, компанијата редовно објавува квартални, полугодишни и годишни финансиски извештаи, со што обезбедува транспарентност кон инвеститорите.

Севкупно, 2025 година претставува година на стабилизација и јасен финансиски пресврт за МАКЕДОНИЈА Осигурување ВИГ. Од загуба во 2024 година, компанијата преминува во профитабилно работење, со намалени нето штети, контрола на расходите, подобрен финансиски приход и стабилна капитална позиција – основа за амбициозните планови во 2026 година.

Анализи

Каде е најпрофитабилно да се инвестираат пари во 2026 година?

Оваа нова 2026 година носи комбинација од можности и ризици – каматните стапки се сè уште релативно високи, инфлацијата постепено се стабилизира, но глобалните пазари остануваат чувствителни на геополитички тензии и економски неизвесности.

Во ваков амбиент, клучното прашање е: каде е најпаметното место за инвестирање пари денес? Одговорот зависи од три фактори – колку инвестирате односно износот на инвестицијата, временскиот хоризонт и колкав ризик сте подготвени да преземете.

1. Штедење во банка: сигурност со ограничен принос

Ороченото штедење нуди највисока безбедност и гарантирана камата, но реалниот принос често е минимален. Погодно е за краткорочни цели и финансиска резерва, но не и за значително зголемување на капиталот. Каматните стапки се повисоки отколку пред неколку години, но реалните приноси вклучувајќи ја инфлацијата, често се скромни.

Предности:

- Минимален ризик

- Парите се осигурани до законски пропишаниот износ (30.000 евра во денарска противвредност)

- Погодно за краткорочни цели

Недостатоци:

- Ограничен раст на капиталот

- Инфлацијата може да го „изеде“ профитот

- Добра опција за безбедна резерва, но не и за сериозно зголемување на капиталот.

2. Злато – заштита во неизвесни времиња

Златото традиционално се смета за „безбедно засолниште“ во неизвесни времиња. Обезбедува заштита од инфлација, но не носи камата и е изложено на ценовни флуктуации. Во време на геополитички тензии, често бележи раст.

Предности:

- Заштита од инфлација

- Глобално ликвидни средства

Недостатоци:

- Не носи камата или дивиденда

- Цената може да флуктуира

- Погодно како дел од портфолио, но не како единствена инвестиција.

3. Акции и инвестициски фондови: повисок ризик, повисок потенцијал

Инвестирањето во акции и инвестициски фондови на долг рок носи високи приноси. Инвестициските фондови што ги следат глобалните пазари се особено привлечни. Сепак, бара трпение, дисциплина и прифаќање на краткорочните осцилации на пазарите.

Предности:

- Високи приноси на долг рок

- Можност за пасивно инвестирање

Недостатоци:

- Краткорочни осцилации

- Потребно знаење или советник

- Идеално за инвестиции за подолг период (над 5 години).

4. Обврзници – рамнотежа на безбедност и принос

Државните и корпоративните обврзници нудат умерен, но посигурен и постабилен принос од акциите, со значително помал ризик и помала волатилност. Сепак, носат и значително помал принос во однос на акциите и инвестициските акциски фондови.

Предности:

- Предвидлив приход

- Помала волатилност

Недостатоци:

- Помал потенцијал за раст од акциите

- Добра опција за поконзервативни инвеститори.

5. Недвижности: долгорочна инвестиција

Недвижностите обезбедуваат стабилна вредност и потенцијален приход од кирија, но бараат висок почетен капитал и имаат пониска ликвидност. Ова е еден од најтрадиционалните стратегии за инвестирање на капиталот и долгорочно складирање на вредност на Балканот, но со моменталните цени на пазарот повеќе не е толку исплатлив како порано.

Предности:

- Стабилна побарувачка

- Можен приход од кирија

Недостатоци:

- Огромен почетен капитал

- Ниска ликвидност

- Трошоци за одржување

- Плаќање на долг рок, кое бара сериозен буџет.

6. Криптовалути: огромен ризик, најголем потенцијал за раст

Инвестирањето во криптовалути е многу ризично и бара големо познавање и многу трпение. Но, на долг рок носи највисоки приноси. Сепак, високата волатилност на пазарот кој е премногу сензитивен на надворешните влијанија и геополитичките тензии го прават екстремно ризична инвестиција.

Предности:

- Највисоки приноси на долг рок

- Можност за пасивно инвестирање

- Висока ликвидност

Недостатоци:

- Екстремно висока волатилност

- Потребно големо познавање или советник

- Идеално за инвестиции за над 5 години.

Заклучок: Диверзификацијата е клучот!

Не постои една „најдобра“ инвестиција. Во 2026 година, најразумната стратегија е диверзификација на инвестициите, односно распределба на средствата на повеќе инструменти за балансирање на ризикот и приносот.

Пример за избалансирано портфолио:

- 20% штедење;

- 20% злато или фондови поврзани со злато;

- 20% акции или ETF фондови;

- 20% обврзници;

- 20% криптовалути.

Правилната распределба зависи од возраста, финансиските можности и целите. Најголемата грешка останува чувањето пари без принос – дури и умерена, но паметно распределена инвестиција може да донесе значителни резултати на долг рок.

-

Продуктипред 2 месеци

Продуктипред 2 месециАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециПредности и поволности на новата Халки картичка за деца

-

Продуктипред 1 месец

Продуктипред 1 месецШтедењето како резолуција за 2026 – Промо депозитот на Халкбанк како прв чекор

-

Продуктипред 1 месец

Продуктипред 1 месецКомерцијална банка: Воведуваме ново ниво на сигурност при интернет плаќања со картичка и трансакции преку мБанка

-

Бизниспред 4 недели

Бизниспред 4 неделиУЈП започна со исплата на повратот од „Мој ДДВ“ за четвртиот квартал 2025

-

Банкипред 2 месеци

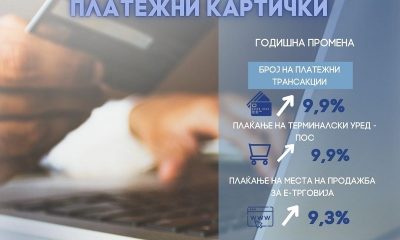

Банкипред 2 месециНародна банка: Натамошен динамичен раст на дигиталните плаќања

-

Останатопред 4 недели

Останатопред 4 неделиАЛТА банка АД Битола со стабилна капитална позиција, но значителен пад на профитабилноста во транзициската 2025 година

-

Банкипред 1 месец

Банкипред 1 месецДобра вест за акционерите: Комерцијална банка со 8% повисока дивиденда за 2025 година