Анализи

Дали заврши времето на евтини потрошувачки кредити? Каматите се движат кон нивото од 2015 година!

Полека, но сигурно се губи атрактивноста на потрошувачките кредити на банките како „куповна моќ“ на граѓаните за задоволување на некакви желби и потреби од секојдневието. Дефинитивно веќе не е време на примамливи каматни стапки, кои ги правеа потрошувачките кредити „евтино“ решение за обезбедување финансиски средства за некое патување, опремување на домот, школување… Дали времето на „евтините“ потрошувачки кредити дефинитивно заврши или пак ова е само привремен тренд наметнат од инфлаторните притисоци на пазарите?

Тешко е да се прогнозира бидејќи проекциите и изјавите од највисоките монетарни кругови постојано се менуваат. Иако се очекуваше есенва да запре растот на инфлацијата и на референтните каматни стапки, се чини повторно се појавија песимистички сценарија.

Каматните стапки на денарските кредити во Македонија се во постојан раст од декември 2021 година, а на потрошувачките кредити од декември минатата година, иако може да се забележи дека нагорниот тренд практично започнал уште во декември 2020 година. Со мали осцилации, каматите на денарските потрошувачки кредити без валутна клаузула, на пример, од крајот на 2020 година се во зона на раст.

Банкарство.мк ги анализираше каматните стапки на потрошувачките кредити од 2015 година досега, а анализата покажа неколку интересни факти.

Нашата анализа на движењето на каматните стапки на денарските потрошувачки кредити за физички лица без валутна клаузула, врз основа на податоците од Народната банка достапни до 2015 година, покажа дека актуелните каматни стапки се движат кон нивото од 2015 година, кое за овој период од осум години било највисоко. Во септември 2015 година, оваа каматна стапка имаше свој максимум и изнесуваше 6,87%. Оттогаш почнува да паѓа и најниско ниво достигнува во декември 2020 година (5,16%), потоа уште едно во декември 2021 година (5,05%) и повторно во декември 2022 година (5,05%). За шест месеци оваа година бележи најголем раст во споредба со останатите години. Во 2021 година за шест месеци пораснала од 5,16% на 5,22%. Во 2022 година за шест месеци пораснала од 5,05% на 5,22%. А, во 2023 година за шест месеци порасна од 5,05% на 6,01%.

Моментално ниво од 6,01% е веќе во зоната на каматни стапки во периодот 2015-2018 година, кога не се спуштаа под 6%.

Според податоците од Народната банка, во јуни годинава, просечната каматна стапка на вкупните кредити забележа месечен раст од 0,03 п.п. и изнесува 5,12%. На годишна основа, оваа каматна стапка е зголемена за 0,85 п.п. Просечната каматна стапка на новоодобрените кредити во јуни е намалена за 0,06 п.п. на месечна основа и изнесува 5,26%, додека на годишна основа бележи раст за 1,27 п.п. „Во јуни, каматната стапка на вкупните кредити на домаќинствата оствари минимален месечен раст од 0,01 п.п. и изнесува 5,35%. Промената во целост се должи на растот на каматните стапки на денарските кредити без валутна клаузула (за 0,03 п.п.), во услови кога каматните стапки на кредитите во странска валута се непроменети, а каматните стапки на денарските кредити со валутна клаузула бележат минимален пад за 0,01 п.п.. Анализирано на годишно ниво, оваа каматна стапка оствари раст за 0,31 п.п.. Просечната каматна стапка на новоодобрените кредити на домаќинствата овој месец изнесува 5,27% и е повисока за 0,02 п.п. на месечно ниво. Промената произлегува од повисоките каматни стапки на кредитите во странска валута и денарските кредити без валутна клаузула (за 0,36 п.п. и 0,11 п.п., соодветно), додека каматните стапки на денарските кредити со валутна клаузула се намалени (за 0,07 п.п.). Споредено на годишно ниво, оваа каматна е зголемена за 0,76 п.п.“, утврди Народната банка.

- 6,87% е највиското ниво на каматните стапки на денарските потрошувачки кредити за физички лица без валутна клаузула во последните осум години, достигнато во септември 2015 година.

- од 5,05% на 6,01% пораснаа каматните стапки на денарските потрошувачки кредити за физички лица без валутна клаузула за шест месеци оваа година, што е најголем шестмесечен раст од 2015 година досега.

- 1.000 денари најмногу е зголемена месечната рата за потрошувачки кредит од 618.000 денари (10.000 евра) со рок на отплата од 36 месеци споредено со 2000 година.

- 18.800 денари изнесува отприлика месечната рата во првите две години (период на фиксна каматна стапка), а за останатиот период е околу 19.400 денари.

Дали потрошувачките кредити се навистина луксуз за граѓаните?

Направивме уште една дополнителна анализа за да видиме колкав издаток од месечниот буџет се потрошувачките кредити за граѓаните? Споредивме и со 2020 година и бројките покажаа дека месечната рата за потрошувачки кредит од 618.000 денари (10.000 евра) со рок на отплата од 36 месеци пораснала за најмногу за 1.000 денари.

Висината на месечната рата за овој кредит во 2020 година се движела околу 18.500 денари во периодот со фиксна каматна стапка, кој најчесто е за првите две години од отплатата на кредитот. По истекот на овој период, банките пресметувале променлива каматна стапка и месечната рата се движела околу 19.000 денари. Во 2023 година, месечната рата во првите две години (период на фиксна каматна стапка) се движи околу 18.800 денари, а во останатиот период со променлива каматна стапка околу 19.400 денари.

| Банка | Кредит | Каматна стапка во 2020 | Каматна стапка во 2023 | Месечна рата (2020) | Месечна рата (2023) |

| Комерцијална банка | Потрошувачки кредит до 2.000.000 МКД | нема податок | 5,7% фиксна 2 години/6,13% променлива | нема податок | 18.736 МКД /18.779 МКД |

| Стопанска банка Скопје | Потрошувачки кредит до 1.500.000 денари | нема податок | 5,80% фиксна 2 години/10,70% променлива | нема податок | 18.744 МКД /20.145 МКД |

| НЛБ банка | НЛБ потрошувачки кредит | 5,20% фиксна | 8,52% | 18.577 МКД | 19.515 МКД |

| Халк банка | Потрошувачки кредит со животно осигурување | 5,00% фиксна 2 години/7,75% променлива | 6% фиксна 2 години/10,50% променлива | 18.522 МКД /19.295 МКД | 18.800 МКД /20.086 МКД |

| Шпаркасе банка | S Plus потрошувачки кредит | 5,25% фиксна 2 години/7,55% променлива | 5,2% фиксна 2 години/6,5% променлива | 18.591 МКД /19.238 МКД | 18.578 МКД /18.707 МКД |

| УНИ банка | Потрошувачки кредит | 4,75% фиксна 2 години/6,75% променлива | 4,75% фиксна 2 години/6,75% променлива | 18.453 МКД /19.011 МКД | 18.458 МКД /18.660 МКД |

| Стопанска банка Битола | Потрошувачки кредит за вработени во приватни фирми | 5,50% фиксна 1 година/7,24% променлива | 7,30% фиксна 1 година/10,50% променлива | 18.661 МКД /19.150 МКД | 19.166 МКД /20.086 МКД |

| ТТК банка | СМАРТ потрошувачки кредит | 4,85% фиксна 2 години/7,23% променлива | 5,20% фиксна 2 години/6,76% променлива | 18.480 МКД /19.147 МКД | 18.577 МКД /18.731 МКД |

| Силк Роуд Банка | Потрошувачки кредит | 5,20% фиксна 2 години/7,50% променлива | 5,40% фиксна 2 години/7,25% променлива | 18.577 МКД /19.223 МКД | 18.633 МКД /18.768 МКД |

| Централна кооперативна банка | Стандарден потрошувачки кредит | 4,70% фиксна за 2 години/ 5,80% променлива | 5,90% фиксна 1 година/6,90% променлива | 18.439 МКД /18.745 МКД | 18.772 МКД /19.054 МКД |

*Податоците се ориентациони и не служат за точни пресметки, кои може да се добијат само од банка.

Анализи

Инфлацијата во еврозоната на најниско ниво во последните 16 месеци

Годишната инфлација во еврозоната во јануари се намали на 1,7 проценти, што претставува пад во однос на декемвриските два проценти и најниско ниво во последните 16 месеци, покажуваат најновите податоци на Евростат. Резултатот е во согласност со претходната прелиминарна проценка.

Забавувањето на инфлацијата беше проследено со зајакнување на еврото, кое кон крајот на месецот ја надмина границата од 1,20 долари, достигнувајќи највисока вредност во последните повеќе од четири години.

Растот на цените на услугите забави од 3,4 на 3,2 проценти, додека цените на преработената храна, алкохолот и тутунот се намалија од 2,1 на два проценти на годишно ниво.

Овие податоци претставуваат важен сигнал за идните одлуки на Европската централна банка во однос на каматните стапки и насоката на монетарната политика во еврозоната.

Анализи

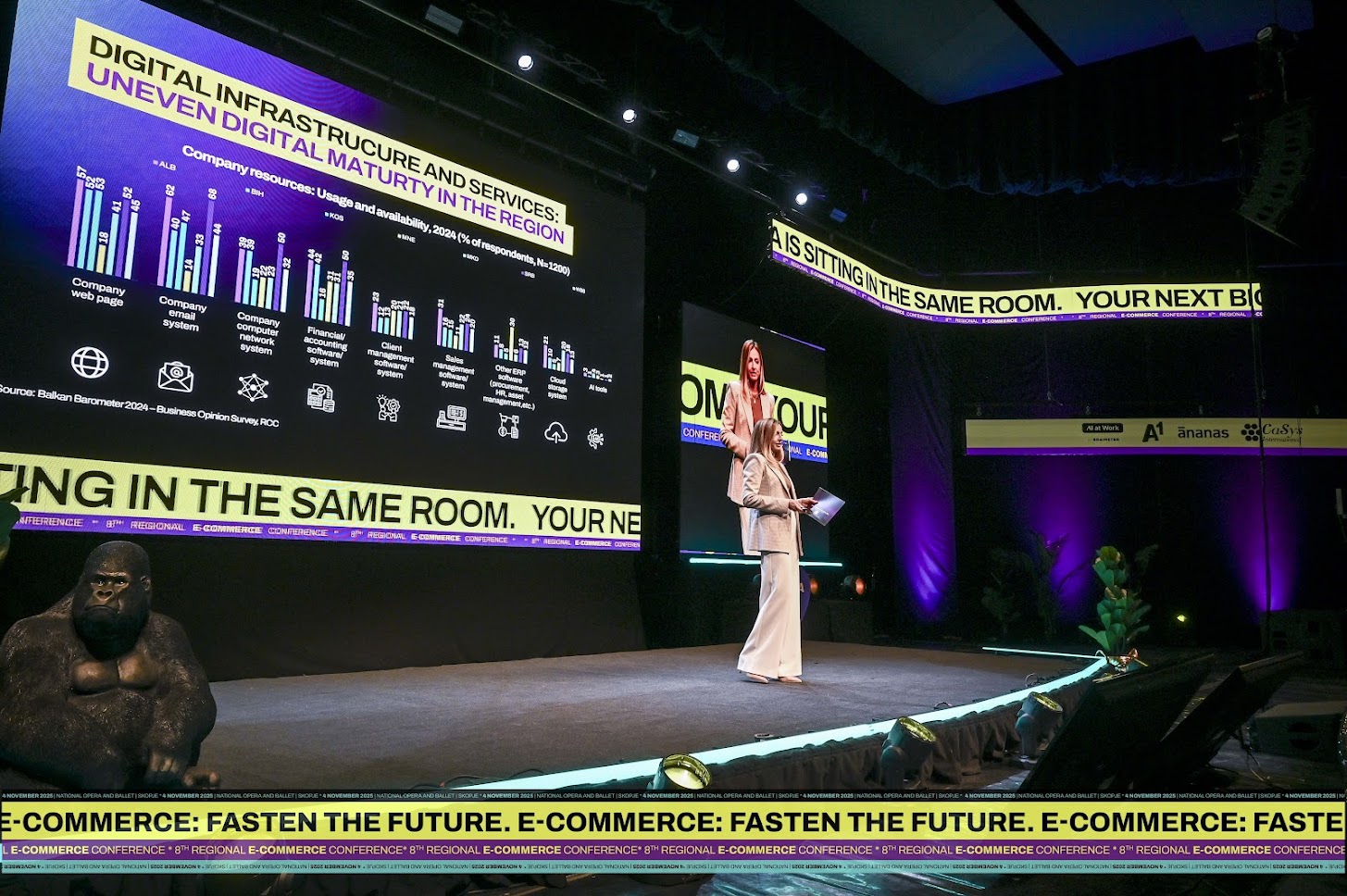

Од облека до претплатa: што купуваат Македонците онлајн?

Во Прегледот на Е-трговијата во Западен Балкан, 2025 година изработен од Асоцијацијата за е-трговија, анализирани се податоците од Евростат, 2024, кои покажуваат дека 63,2% од македонските интернет корисниците купуваат онлајн, што ја позиционира земјата подобро од другите балкански соседи освен Србија (65%), но сепак под европскиот просек од 76.6%. Но онлајн купувањето е концентрирано во ограничен број категории, со јасно изразени преференции. 73.9% од македонските онлајн купувачи правеле нарачки за облека, обувки и модни додатоци, што ја прави модата убедливо најдоминантната категорија со што Македонија е над европскиот просек.

Купувањето на други производи останува значително ограничено. 25,3% купиле спортска опрема, 21,8% козметика, убавина или „wellness“ производи, мебел, 12.4% домашни и градинарски производи, 11,4% купиле компјутери, таблети, мобилни телефони или додатоци, а 9.1% детски играчки и производи за нега на деца. Особено ниска е застапеноста на онлајн купувањето кај средствата за чистење и лична хигиена (7,9%), лековите и додатоците во исхраната (7,7%), храната и пијалаците (7,6%), како и електрониката и апаратите за домаќинство (2,3%).

Во делот на услугите, 44,1% од онлајн купувачите платиле интернет или мобилни услуги онлајн, скоро двојно повеќе од европскиот просек од 22.4%. Исто така 33,7% платиле комунални услуги, исто така надминувајќи го европскиот просек од 13.2%. 18.3% од интернет купувачите направиле букирање за транспорт, а 15.5% за хотели, додека платените дигитални содржини остануваат слабо застапени, со само 1,4% претплати за музички стриминг.

„Македонските онлајн купувачи се најактивни во модата и во плаќањето на претплати за интернет и мобилни услуги, каде што онлајн купувањето е над европскиот просек. Во другите категории, онлајн купувањето е значително помалку застапено, што укажува на јасен простор за раст. На пример, само 7,7% од македонските онлајн купувачи нарачуваат лекови или додатоци во исхраната, како што се витамини, наспроти 48,3% во Шведска и 36,6% во Грција. Исто така, онлајн купувањето на електроника и апарати за домаќинство е исклучително ниско, само 2,3%, а храната и пијалаците ги купуваат онлајн само 7,6% од купувачите.

Овие бројки покажуваат дека, покрај модата и услугите, постои значителен неискористен потенцијал за проширување на онлајн понудата и во други категории на производи,“ изјави Нина Ангеловска Станков, претседателка на Асоцијацијата за е-трговија во Северна Македонија.

Инаку, Прегледот на Е-трговијата во Западен Балкан, 2025 година е изработен од Асоцијацијата за е-трговија и беше традиционално презентиран на 8-та регионална конференција за е-трговија во Скопје. Како седмо издание од серијата, оваа публикација по втор пат е објавена на англиски јазик и со проширен фокус кој го опфаќа целиот регион на Западен Балкан: Албанија, Босна и Херцеговина, Косово, Црна Гора, Северна Македонија и Србија.

*Податоците се добиваат со анкета од ДЗС, а периодот „последните 3 месеци“ се однесува на првото тримесечје од годината.

Анализи

Депозитите и кредитите во пораст: Домаќинствата и корпоративниот сектор ја движат банкарската активност во јануари

Вкупните депозити во јануари 2026 година на годишно ниво се зголемени за 10,5%, пред сè поради растот кај домаќинствата, додека вкупните кредити бележат годишен раст од 13,6%, со поголем придонес во корпоративниот сектор, соопшти Народната банка.

Паричната маса во јануари 2026 година е намалена за 1,4% на месечна основа, во поголем дел како резултат на падот на краткорочните депозити и на депозитните пари при негативен придонес и на готовите пари во оптек и на долгорочните депозити до две години. На годишно ниво, паричната маса бележи зголемување од 10,7% поради растот на депозитните пари и краткорочните депозити при помал раст и на готовите пари во оптек и на долгорочните депозити до две години.

Вкупните депозити остварија месечен пад од 1,0%, што се должи на намалените депозити на двата сектора, со поизразен придонес на депозитите на корпоративниот сектор. Годишниот раст на вкупните депозити изнесува 10,5% и во поголем дел произлегува од зголемувањето на депозитите на секторот домаќинства.

Вкупните кредити се зголемени за 0,5% на месечно ниво поради зголеменото кредитирање на двата сектора, со малку поголем придонес на секторот домаќинства. На годишно ниво, вкупните кредити забележаа раст од 13,6% под влијание на растот на кредитите кај двата сектора, со поизразен придонес на корпоративниот сектор.

Во јануари депозитите на корпоративниот сектор забележаа месечно намалување од 2,1% како резултат на намалувањето на краткорочните депозити, во услови на остварен раст на депозитните пари и на долгорочните депозити. Споредено на годишна основа, депозитите на корпоративниот сектор бележат зголемување од 9,8% поради растот на депозитните пари и на краткорочните депозити, во помала мера и на долгорочните депозити во денари, а долгорочните депозити во странска валута забележаа намалување.

Кредитите на корпоративниот сектор во јануари се зголемија за 0,4% на месечна основа, во поголем дел поради повисоките кредити во денари при помал раст и на кредитите во странска валута. Во споредба со јануари претходната година, забележан е раст од 16,2%, кој во целост произлегува од зголеменото кредитирање во денари во услови на пад на кредитите во странска валута.

Овој месец вкупните депозити на домаќинствата остварија месечен пад од 0,4% како резултат на намалените депозитни пари, а другите компоненти забележаа раст. Годишниот раст изнесува 11,3% и во најголем дел се должи на повисоките депозитни пари, долгорочните депозити во денари и краткорочните депозити во странска валута.

Кредитите на домаќинствата во јануари бележат месечно и годишно зголемување од 0,5 и 11,2%, соодветно, како резултат на зголеменото кредитирање во денари и во странска валута, со поизразен придонес на кредитите во денари.

Анализирано според намената на кредитите одобрени на физичките лица, кај потрошувачките кредити, како најзастапена категорија, е остварен месечен пад од 0,2% при годишен раст 10,7%, а станбените кредити се зголемени за 0,7 и 16,1% на месечно и на годишно ниво, соодветно. Во јануари автомобилските кредити бележат месечно и годишно зголемување од 0,1 и 0,7%, соодветно. Кај кредитите одобрени на кредитните картички е забележано месечно и годишно намалување од 0,9 и 5,2%, соодветно, а кај негативните салда на тековните сметки е остварен месечен и годишен раст од 15,0 и 0,8%, соодветно.

Кредитите одобрени врз други основи во јануари се намалени за 1,7 и 11,8% на месечна и на годишна основа, соодветно, се наведува во соопштението од Народната банка.

-

Интервјуапред 2 месеци

Интервјуапред 2 месециСлавески за FinSight: Пониски провизии и повеќе бесплатни услуги за граѓаните од следната година

-

Банкипред 2 месеци

Банкипред 2 месециНЛБ Банка ја трансформира својата продажна мрежа подготвувајќи ја за иднината – во 2025 обновени осум експозитури на Банката

-

Продуктипред 1 месец

Продуктипред 1 месецАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециГувернерот Славески: Во 2026 година се очекува забрзување на економскиот раст, со зачувување на ценовната и на стабилноста на девизниот курс

-

Банкипред 2 месеци

Банкипред 2 месециАЛТА Банка со предвремена исплата на пензии

-

Банкипред 2 месеци

Банкипред 2 месециПредности и поволности на новата Халки картичка за деца

-

Останатопред 2 месеци

Останатопред 2 месециБугарија од денес официјално го прифаќа еврото

-

Продуктипред 1 месец

Продуктипред 1 месецШтедењето како резолуција за 2026 – Промо депозитот на Халкбанк како прв чекор