Анализи

Готовината се уште доминантен метод за плаќање при онлајн нарачки

Народната банка на Република Северна Македонија ги објави новите податоците за платежната статистика за трите квартали од 2024 година, кои покажуваат постојан тренд на зголемена употреба на дигиталните канали за извршување на плаќањата во земјата. Во трите квартали од 2024 година се забележува значителен годишен раст кај бројот и вредноста на платежните трансакции на граѓаните во трговијата во земјата. Вкупните трансакции со картички во земјата и во странство издадени од домашните и странски даватели на платежните услуги, пораснале за 11,3% по број и за 13,6% по вредност. Вредноста на трансакциите на места на продажба за е-трговија изнесуваат 522.5 милиони евра и преставува 9,1% од вкупните трансакции и преставува раст од 7,5% во однос на истиот период минатата година. При тоа овој пораст се должи во главно на растот на вредноста на трансакциите направени во странство од домашни иматели на платежни картички кој изнесува 39,7%. Вредноста на направените трансакции кон домашни е-трговцизабележува пад од 6,7%.

Ако имаме во предвид дека готовината при достава (Cash on Delivery – CoD) доминира како најчест начин на плаќање во е-трговијата, и тоа според последните податоци на Findex (2021) 47% од македонските онлајн купувачи се потпираат на плаќање во готово, а кај домашните е-трговци постои опцијата за готовина при доставата, што не е случај кај странските е-трговци, може да се каже дека се уште готовината доминира при онлајн плаќањето.

Асоцијацијата за е-трговија, во своето шесто издание направи анализа на е трговијата во земјите од Западен Балкан („Преглед на е-трговијата во Западен Балкан, 2024 година“, поддржано од НЛБ групацијата) каде што во делот за плаќањето, како една од алките на синџирот на е-трговијата, се согледува дека е слична состојбата и во другите балкански земји во Косово 85%, Албанија 75% и Србија 71%. За споредба, во земји како Австрија и Данска готовината речиси и да не се користи. Македонците, како и балканските купувачи се уште преферираат плаќање со готовина, додека дигиталните плаќања, кои се норма во ЕУ, сè уште се ограничени. 59% од Македонците имаат платежни картички, а 43% од нив ги користат. Уште полоша е состојбата во Албанија, каде што само 8% од популацијата ги користи платежните картички, како и во Косово (21%) и Босна и Херцеговина (23%). Во Србија состојбата е најдобра со 62% иматели на платежни картички и 47% нивно користење. Исто така, користењето на мобилните телефони за плаќање е на ниско ниво. Имено, и покрај тоа што регионот е технолошки добро опремен – мобилната пенетрација е висока, со 95% од населението во Северна Македонија, Србија, Косово и Босна и Херцеговина кои поседуваат мобилен телефон, употребата на мобилни телефони за финансиски трансакции останува ниска – во Македонија само 36% од корисниците на финансиски услуги ги користат мобилните уреди за плаќања.

Според анкетата, која ја спроведе Асоцијацијата за е-трговија, како дел од споменатиот извештај со фокус на плаќањето при онлајн продажбата, 72,5% од е-трговците истакнаа дека готовината при достава е доминантен метод на плаќање за нивните клиенти, а 82,5% одговориле дека токму клиентите ја претпочитаат оваа опција. Клучни причини за оваа доминација според анкетираните е-трговци се: недовербата во онлајн продавниците, стравот дека нарачаните производи нема да бидат доставени, како и чувство на сигурност при плаќање со готовина. Дополнително, навиките и недоволните дигитални вештини за користење на картички играат значајна улога во популарноста на ќеш плаќањата. И покрај тоа, 62,5% од е-трговците изјавиле дека плаќањето со картички е покорисно за нивниот бизнис, а 45% од нив активно го промовираат користењето на картички. Плаќањето со готовина од друга страна, создава големи неефикасности за е-трговците, како што се неуспешни испораки, зголемени оперативни трошоци и ризик од неформални економски практики.

„Вториот најголем предизвик, со кој се соочуваат е-трговците кои учествуваа во анкетата, е нелојалната конкуренција предизвикана од сивата економија. Плаќањето со готовина ја олеснува оваа нелегална пракса, додека преминот кон дигитални плаќања може да придонесе за намалување на овој предизвик, зголемувајќи ја транспарентноста и формалноста на економијата. За да се намали доминацијата на готовината, потребни се насочени активности за подобрување на дигиталната писменост, намалување на трансакциските трошоци и зголемување на довербата во онлајн плаќањата. Преку овие чекори, македонската и регионалната е-трговија може да станат поконкурентни, поттикнувајќи раст и економска стабилност“, изјави преседателката на Асоцијацијата за е-трговија д-р Нина Ангеловска Станков.

Инаку, годишниот извештај од анализата за е-трговија е изработен со поддршка на NLB Group и беше традиционално презентиран на 7-та регионална конференција за е-трговија. Како шесто издание од серијата, оваа публикација за првпат е објавена на англиски јазик и со проширен фокус кој го опфаќа целиот регион на Западен Балкан: Албанија, Босна и Херцеговина, Косово, Црна Гора, Северна Македонија и Србија. Сеопфатниот извештај нуди длабинска анализа на моменталнaта состојба на е-трговијата и трендовите, го прикажува растот на е-трговијата во изминатата година и прави споредба на регионот со поразвиените европски пазари, заснована на секундарни податоци и компаративна анализа. Дополнително, беше спроведено и примарно истражување кое ги анализираше искуствата на е-продавачите во Западен Балкан, со посебен фокус на е-плаќањата, идентификувајќи ги критичните бариери и можности за раст.

Целосниот извештај и повеќе информации за клучните сознанија од анализата се достапни на ликот во продололжение: https://ecommerce.mk/wb-ecommerce-report-2024/.

Анализи

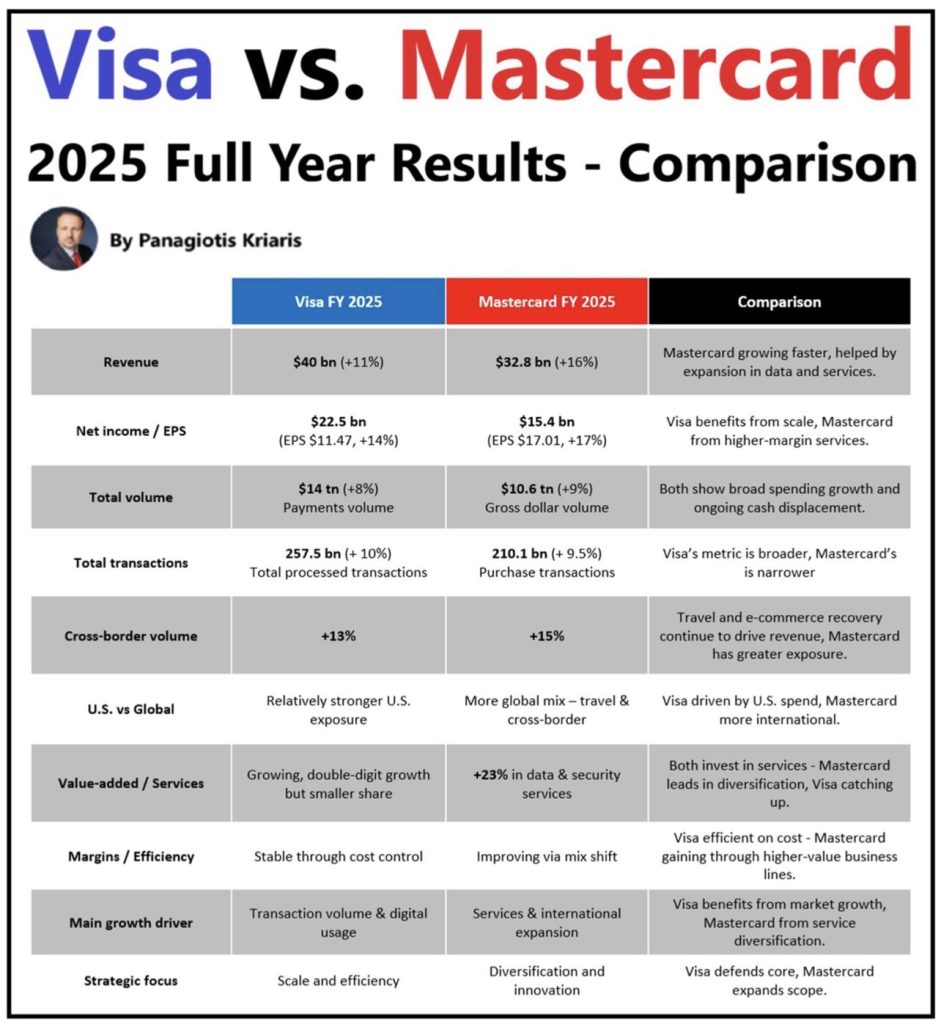

Visa и Mastercard во 2025: Битка за обем или битка за вредност по трансакција?

Годишните резултати за 2025 година на двата глобални платежни гиганти покажуваат дека индустријата влегува во нова фаза која е се помалку зависна од чист обем на трансакции, а сè повеќе од монетизација преку услуги, податоци и безбедност.

Иако и двете компании бележат стабилен раст, нивните стратегии и двигатели зад бројките се сè поразлични.

Во 2025 година, Mastercard расте побрзо (+16%) во споредба со Visa (+11%).

Клучната разлика е во структурата на приходите:

Кај Visa, растот е главно резултат на зголемен обем на трансакции. Кај Mastercard, забрзувањето доаѓа од услуги со повисока маржа – податоци, безбедносни решенија и дигитален идентитет.

Ова укажува дека Mastercard постепено ја проширува својата улога надвор од класичната картична мрежа.

Структура на приходи: Скала наспроти диверзификација

Visa и понатаму останува скалабилна машина за процесирање трансакции, со силна ефикасност и контрола на трошоци.

Mastercard, пак, ја менува мешавината на приходи и сè поголем дел доаѓа од data & security сегментот, што ѝ овозможува подобра заштита на профитабилноста кога потрошувачката забавува.

Cross-border трансакции: Патувањата како мотор на маржа

И двете компании имаат силен раст во прекуграничните плаќања, што претставува најпрофитабилниот сегмент во индустријата.

Mastercard: +15% Visa: +13%

Mastercard успева подобро да ја капитализира глобалната туристичка и трговска рехабилитација, што позитивно влијае врз маржите.

Профитабилност и географија

Visa ја одржува маржата преку ефикасност и контрола на трошоци. Mastercard ја зголемува маржата преку услуги со повисока додадена вредност.

Географски: Visa е посилно потпрена на американската потрошувачка. Mastercard има поголема изложеност кон меѓународните текови и глобалната трговија.

Индустриски трендови: Плаќањата влегуваат во зрела фаза

Од резултатите за 2025 може да се издвојат неколку клучни трендови:

Потрошувачката останува стабилна и покрај повисоки каматни стапки. Растот сè повеќе доаѓа од технологија, податоци и услуги, не само од волумен. Cross-border сегментот останува главен извор на висока маржа. Готовината продолжува да опаѓа. Маржите по трансакција се под притисок – услугите стануваат компензациски механизам. Скалабилноста и натаму е најголема конкурентска предност – поголем волумен не значи пропорционално поголеми трошоци. Диверзификацијата надвор од класичниот transaction revenue станува новата стратегија за одржлив раст. Следната фаза ќе ја дефинираат AI аналитика, stablecoins и автономна трговија. Приходите растат побрзо од основниот волумен – знак на структурно подобрена монетизација. Токенизацијата станува суштински оперативен слој за безбедност и „network stickiness“. Конкуренцијата сè повеќе се води преку партнерства со издавачи, финтек дистрибуција и економија на стимуланси, наместо само преку цената.

Клучен заклучок

Конкуренцијата се поместува од „кој има поголем обем“ кон „кој создава поголема вредност по трансакција“.

Visa ја оптимизира инфраструктурата (rails optimization).

Mastercard ја монетизира инфраструктурата (rails monetization).

Големото прашање

Дали на долг рок ќе победи моделот на Visa – доминација преку скала и ефикасност или моделот на Mastercard – агресивна експанзија во услуги, податоци и безбедност?

Во 2025 година, бројките покажуваат дека индустријата веќе не е само „платежна мрежа“. Таа станува технолошка платформа со повеќеслојна монетизација.

А вистинската “битка” допрва почнува.

Целосната анализа можете да ја погледнете тука.

Анализи

Просечната плата во Македонија близу 47.000 денари – раст од 7,6% на годишно ниво

Просечната месечна исплатена нето-плата во декември 2025 година изнесувала 46.889 денари, што претставува раст од 7,6% на годишно ниво, објави Државниот завод за статистика.

Најголем придонес кон зголемувањето на просечната месечна исплатена нето-плата од вработен имаат секторите: Транспорт и складирање за 13,4%, Земјоделство, шумарство и рибарство за 10,9% и Трговија на големо и трговија на мало; Поправка на моторни возила и мотоцикли и Образование 9,7%.

Зголемување на просечната месечна исплатена нето-плата по вработен, во однос на претходниот месец, е забележано во секторите: Транспорт и складирање за 12,8%, Рударство и вадење на камен за 9,0% и Градежништво за 7,0%.

Просечната бруто-плата во декември 2025 година изнесувала 70.520 денари, потврдувајќи го трендот на континуиран раст на примањата.

Анализи

РАСТ НА ТРОШОЦИТЕ ЗА ЖИВОТ – синдикалната кошничка за четиричлено семејство во февруари порасна за речиси 1.000 денари

Минималните трошоци на едно четиричлено семејство во февруари се зголемени за речиси илјада денари во споредба со јануари, покажуваат податоците на Сојузот на синдикати на Македонија кој ја прави синдикалната потрошувачка кошничка.

Синдикалната минимална кошница за февруари изнесува 67 382 денари и во однос на синдикалната минимална кошница во јануари е зголемена за 969 денари. Со изнајмен стан од 60 квадрати, вредноста на синдикалната минимална кошничка се зголемува на 82.757 денари.

Зголемување од речиси илјада денари има и во делот на храната односно ако за јануари биле потребни минимум 24 211 денари, во февруари за истата намена биле потребни 25.156 денари.

Од ССМ велат дека за само два месеца од почетокот на годината, најавеното усогласување на минималната плата што треба да се случи во март, е изедено со растот на минималната синдикална кошничка.

„За само два месеца едно семејство е посиромашно за две илјади денари. За 24 месеци, односно околу колку што одбиваа да ја зголемат минималната плата вредноста на синдикалната минимална кошница е зголемена за повеќе од 10.000 денари и затоа наместо да се препукуваат на грбот на работниците и политичките партии да застанат со нив, да ја изгласаат минималната плата која треба да иузнесува 600 евра и да ги зголемат сите останати плати за најмалку 6.000 денари“, вели претседателот на ССМ Слободан Трендафилов.

ССМ им остави простор на Владата и работодавачите до крајот на февруари да се договорат за зголемувањето на минималната плата, во спротивно најавуваат уште еден протест и организирање генерален штрајк.

-

Интервјуапред 2 месеци

Интервјуапред 2 месециFinSight со Слободан Трендафилов (ССМ): Што ако минималната плата не се зголеми до Нова година?

-

Интервјуапред 2 месеци

Интервјуапред 2 месециСлавески за FinSight: Пониски провизии и повеќе бесплатни услуги за граѓаните од следната година

-

Банкипред 2 месеци

Банкипред 2 месециНЛБ Банка ја трансформира својата продажна мрежа подготвувајќи ја за иднината – во 2025 обновени осум експозитури на Банката

-

Продуктипред 1 месец

Продуктипред 1 месецАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециГувернерот Славески: Во 2026 година се очекува забрзување на економскиот раст, со зачувување на ценовната и на стабилноста на девизниот курс

-

Банкипред 2 месеци

Банкипред 2 месециАЛТА Банка со предвремена исплата на пензии

-

Банкипред 2 месеци

Банкипред 2 месециПредности и поволности на новата Халки картичка за деца

-

Останатопред 2 месеци

Останатопред 2 месециБугарија од денес официјално го прифаќа еврото