Банки

Како неконтролираното кредитирање на населението се рефлектира на економијата

Во последно време сè повеќе се среќаваме со безброј понуди за брзи и ненаменски потрошувачки кредити. Насекаде околу нас неретко забележуваме реклами кои промовираат кредит со 0% камата или кредит без трошоци. Навидум средствата ни се достапни на дофат на рака, па доаѓаме до искушение да посегнеме по брза апликација се со цел набрзина да задоволиме некоја “итна” потреба. Но, сте се запрашале ли како овие кредити влијаат врз вашиот долгорочен домашен буџет? И воопшто, може ли практиката на издавање ненаменски кредити да доведе кон осиромашување на целата економија?

Што подразбираме под брзи и ненаменски потрошувачки кредити?

Брзите и ненаменските потрошувачки кредити можат да се користат за било која намена и имаат видно повисоки каматни стапки во споредба со инвестициските кредити, како кредит за стан, автомобил и слично. Не ретко овие кредити ги користат луѓе кои немаат пристап до традиционални банкарски производи, како што се заеми и кредитни линии, поради нивните ниски кредитни оценки или статус на вработување.

Ненаменските и брзите кредити се достапни без дополнително обезбедување (гарант, хипотека и сл.). Во пракса, за жал, сведоци сме дека овие типови на заеми можат да бидат користени за покривање на редовни режиски трошоци или за премостување на јазот помеѓу платите.

Секогаш треба да имаме предвид дека не е можно финансиска институција, која има за цел остварување на профит, да дава кредити без камата или трошоци. Но, што е со сите попатни скриени трошоци и информации пишани „со мали букви“? Ако добро го разгледате планот за отплата на кредитот ќе сфатите дека треба да вратите двојно повеќе од износот што сте го земале, поради провизијата за апликација, провизија за брза исплата, административен трошок и уште многу други трошоци кои во самиот старт не биле воопшто презентирани.

Дали брзото „крпење“ на финансиските празнини може да направи поголем проблем на долг рок?

Зголемениот тренд на користење ненаменски и брзи кредити, е една од причините за зголемената финансиска нестабилност на многу домаќинства. Додека лесниот пристап до овие кредити може да биде од корист на краток рок, наместо подобрување на квалитетот на животот и инвестирање во иднината, високите каматни стапки и надоместоци поврзани со нив може брзо да предизвикаат уште поголем дебаланс на домашниот буџет. На пример, кога кредитокорисникот нема да биде во можност да го врати заемот навреме лесно може да се најде во бескраен циклус на долгови плаќајќи високи каматни трошоци далеку над првичниот износ на заемот.

Што се случува како резултат на тоа? Бескрајна финансиска празнина во домашниот буџет која со секој заем се потешко може да се затвори. Така сиромашните стануваат уште посиромашни, а финансиските институции кои нудат брзи и ненаменски кредити остваруваат висок профит.

Што значи ова за целокупниот економски развој на општеството?

Високите трошоци поврзани со овие заеми, исто така, можат да создадат економски дебаланс. Кога корисниците на овие кредити плаќаат високи каматни стапки, постои помала веројатност дека ќе имаат доволно средства за потрошувачка на други стоки и услуги, што може да доведе до намалување на вкупната потрошувачка. Тоа може да доведе до намалување на побарувачката за производи и услуги во економијата, што доведува до намалување на економскиот раст.

Особено значаен е и ефектот од влијанието на интензивното кредитирање на физички лица врз капацитетите на финансиските институции за кредитирање на претпријатијата. Имено, порастот на економијата на една држава го прават растот на претпријатијата кои создаваат производи за широка потрошувачка и креираат нови работни места. Претпријатијата, за да ги зголемат своите капацитети и да прават поголеми инвестиции, а со тоа и повеќе работни места, имаат потреба од средства.

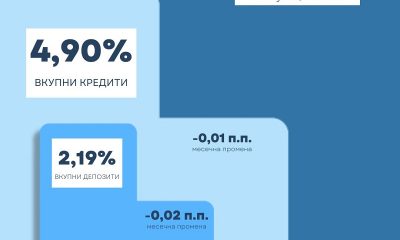

Поради пониските каматни стапки за кредитите кон правните лица, голем дел од финансиските институции имаат намален интерес за пласман на своите средства кај правните лица. Со тоа, во вкупното кредитно портфолио на ниво на државата ќе доминира кредитирањето на населението, што ќе го намали економскиот раст на државата.

Тука се наметнува прашањето, дали потрошувачкото ненаменско кредитирање е одговорно кредитирање?

Многу е важно кредитите кои се исплаќаат на населението да бидат искористени за суштински потреби кои ќе го подобрат квалитетот на животот, а не само за импулсивни консумеристичка потреби, односно истите да претставуваат инвестиција која за корисникот ќе има долготраен бенефит.

Банки

УНИБанка ќе исплати полугодишна камата од 6% на имателите на перпетуални обврзници од четвртата емисија

Универзална Инвестициона Банка АД Скопје информира дека ќе изврши исплата на полугодишна камата по каматна стапка од 6% на годишно ниво на имателите на перпетуални обврзници од четвртата емисија, со ИСИН MKBLBA200045 и шифра UNIPO4.

Исплатата на каматата ќе се реализира на 12 февруари 2026 година.

Право на исплата на полугодишната камата ќе имаат сите лица кои ќе бидат регистрирани како иматели на перпетуалните обврзници во книгата на иматели во Централниот депозитар за хартии од вредност, заклучно со 11 февруари 2026 година.

Банката дополнително информира дека тргувањето со овие обврзници на Македонската берза на 10 и 11 февруари 2026 година ќе се врши со пресметана акумулирана камата за 182, односно 183 дена. При порамнувањето, кое ќе се реализира на 12 и 13 февруари 2026 година, купувачот ќе има обврска да му го исплати на продавачот износот на чистата цена на обврзницата зголемена за пресметаната акумулирана камата.

Купувачите кои ќе ги стекнат обврзниците во наведениот период ќе бидат евидентирани како иматели во Централниот депозитар на 12 и 13 февруари 2026 година, соодветно, и поради тоа нема да остварат право на исплата на полугодишната камата која ќе биде исплатена на 12 февруари 2026 година.

Банки

Стопанска банка предупредува: Измамнички пораки за сообраќајни казни, не кликнувајте на сомнителни линкови!

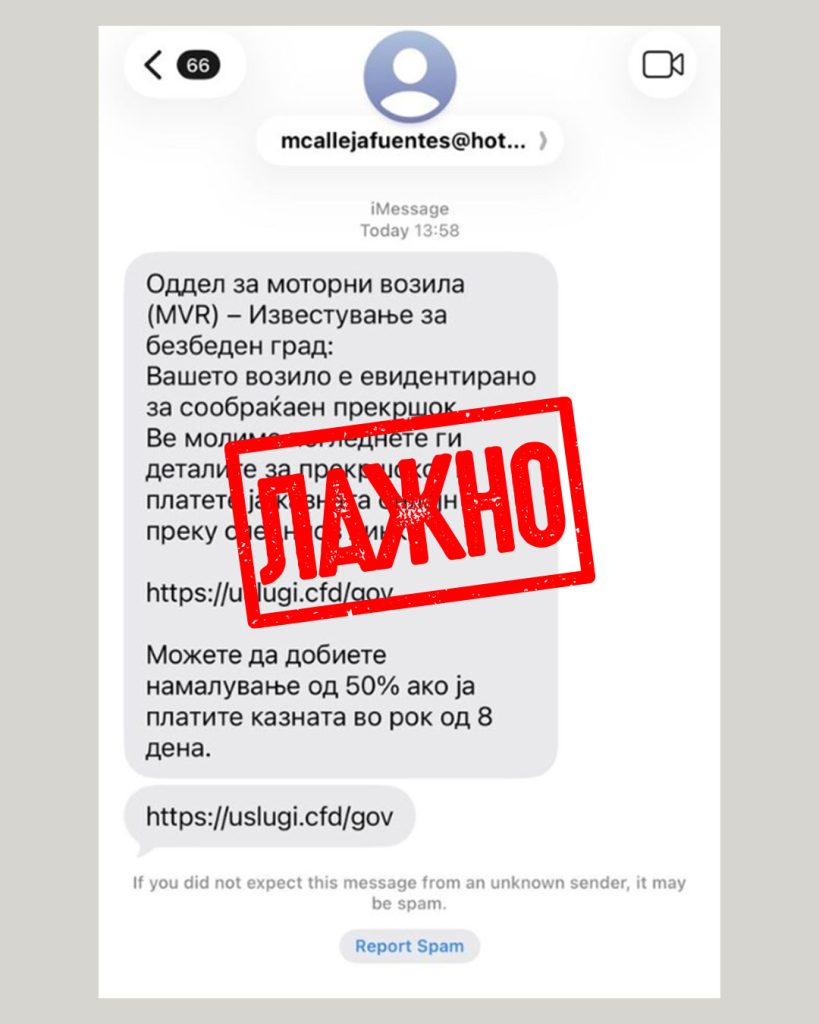

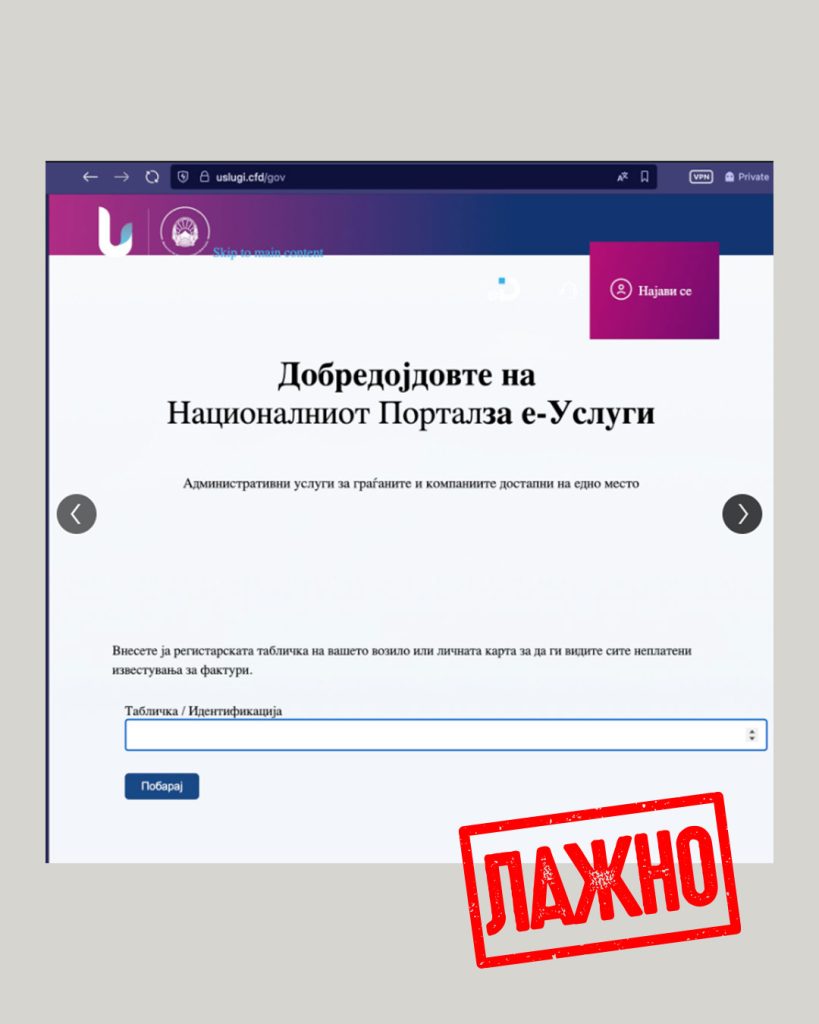

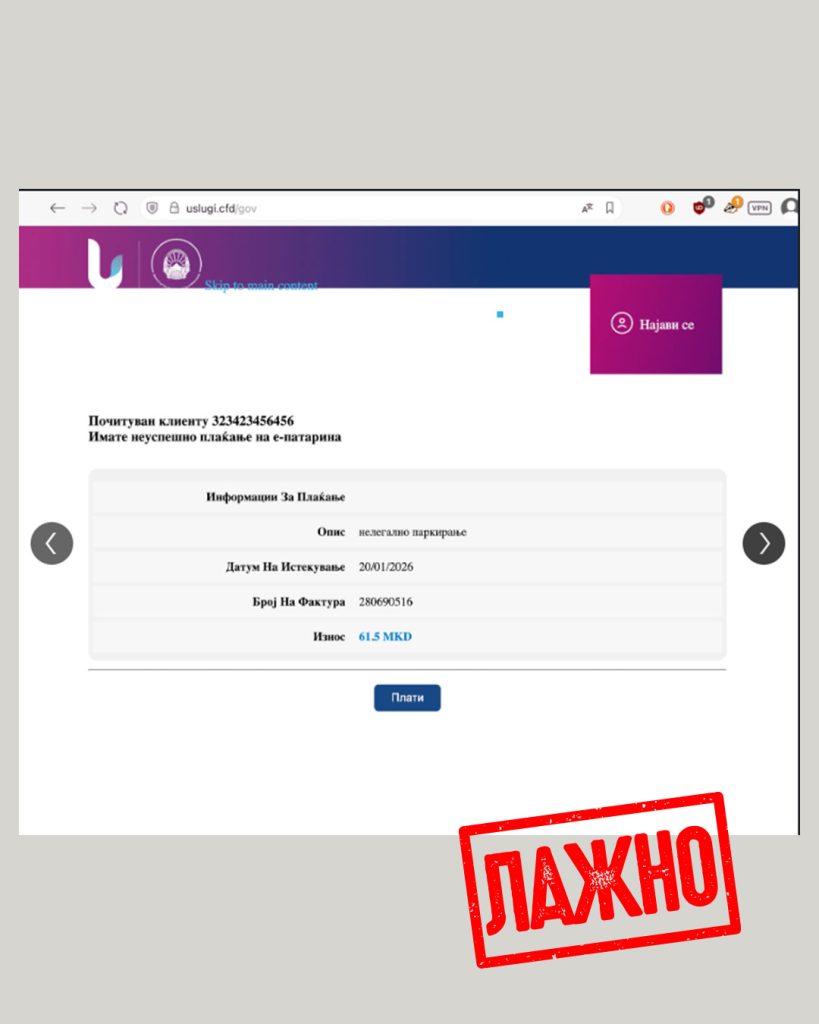

Стопанска банка АД – Скопје информира дека дел од нејзините клиенти добиле сомнителни SMS, Viber и e-mail пораки со лажни известувања за наводна уплата на сообраќаен прекршок од МВР, поврзан со Safe City системот.

Пораките содржат линкови кои водат до лажни веб-страници со .gov екстензија, кои наликуваат на официјални државни портали, но имаат за цел измама и прибирање на податоци за платежни картички и лични информации. Според анализата, најчесто се насочени кон корисници на iOS уреди.

Банката ги повикува клиентите на зголемена внимателност: не отворајте линкови од непознати извори, не внесувајте податоци од картички и не споделувајте лични информации. Доколку добиете сомнителна порака, избришете ја веднаш и не преземајте никакви активности.

Банки

Комерцијална банка партнер на Црвениот крст – долгогодишна поддршка што создава подобра иднина за децата со попреченост

Комерцијална банка продолжува да гради одржливо партнерство со Црвениот крст на Република Македонија, со заедничка цел – поддршка на најранливите категории во општеството и создавање услови за поквалитетен живот на децата со попреченост и на нивните семејства.

Преку оваа долгогодишна соработка, Банката како Генерален покровител на проектот „Подобра социјализација на деца и млади со попреченост и психо-социјална поддршка на деца во згрижувачки семејства“, обезбедува финансиска поддршка за социјална интеграција на над 300 деца низ целата земја.

Со овој проект Комерцијална банка придонесува за повеќе детски насмевки, поттикнување самодоверба и чувство на припадност кај децата и младите со попреченост, како и за градење поинклузивно општество.

„Веруваме дека подобрата иднина започнува со грижата за најмладите и најранливите и дека вистинската вредност на успехот се мери преку позитивното влијание што го оставаме зад себе. Затоа остануваме посветени на иницијативи кои градат солидарност и создаваат општество во кое секое дете има можност за учење, развој и напредок“, велат од Комерцијална банка.

-

Продуктипред 2 месеци

Продуктипред 2 месециХалкбанк денес официјално стартува со Apple Pay

-

Продуктипред 2 месеци

Продуктипред 2 месециПразници со 0% камата – Мастеркард кредитна картичка од ПроКредит Банка

-

Интервјуапред 2 месеци

Интервјуапред 2 месециИнтервју | СИЛВАНА МИЛЕНКОВА И РАДИСАВ БУЛАТОВИЌ: Најважни се добрата комуникација, емоционалната интелигенција, искреноста и создавање на долгорочни односи на доверба со клиентите

-

Продуктипред 2 месеци

Продуктипред 2 месециХалки картичка за деца – прва платежна картичка за деца на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециФатих Шахбаз е нов главен извршен директор на Халкбанк АД Скопје

-

Продуктипред 2 месеци

Продуктипред 2 месециПразничен промо депозит од ПроКредит Банка – Повеќе добивка за одличен старт на 2026

-

Кариерапред 2 месеци

Кариерапред 2 месециОглас за вработување во Комерцијална банка

-

Банкипред 2 месеци

Банкипред 2 месециКомплетиран новиот Управен одбор на НЛБ Банка Скопје: Значајна пресвртница на патот кон стабилност и стратешки раст