Банки

Усвоен најновиот Квартален извештај со пролетните макроекономски проекции на Народната банка

Советот на Народната банка одржа редовна седница на која беше разгледан и усвоен најновиот Квартален извештај во чии рамки се вклучени и макроекономските проекции на Народната банка.

Основната макроекономска слика за македонската економија во овој циклус проекции не е значително променета во споредба со октомвриските проекции.

Растот на домашната економија постепено би забрзувал во периодот на проекциите 2025 − 2027 година. За оваа година се очекува раст од 3%, што претставува мала надолна ревизија во однос на октомвриската оцена, во услови на понеповолно надворешно окружување. За периодот 2026 − 2027 година, оцените и понатаму покажуваат раст на економската активност од 4%. Се очекува дека главен носител на економското закрепнување ќе бидат пред сè инвестициите, поддржани од јавниот инфраструктурен циклус и странските инвестиции. Позитивен поттик се очекува и од личната потрошувачка, во услови на раст на расположливиот доход и на кредитирањето. Ризиците за растот и натаму се нагласени и претежно надолни.

Во периодот на проекциите се очекува натамошен тренд на забавување на инфлацијата. Најновите оцени упатуваат на просечна стапка на инфлација од 3% во 2025 година, наспроти октомвриските согледувања за инфлација од 2,5%. Оваа промена ги одразува малку повисоките остварувања во првиот квартал оваа година, но и нагорните ревизии на оцените за цената на суровата нафта и на основните прехранбени производи на светските берзи. Сепак, и натаму се очекува дека инфлацијата ќе се сведе на историскиот просек од 2% во 2026 година и ќе се задржи на тоа ниво и во 2027 година. Ризиците за инфлацијата во најголема мера се поврзуваат со геополитичките тензии, трговската неизвесност предизвикана од протекционистичките политики, нарушувањата на синџирите на снабдување и климатските фактори.

И натаму се очекува стабилна надворешна позиција на економијата на среден рок. За 2025 година се предвидува умерено продлабочување на дефицитот на 3,2% од БДП. Ваквите поместувања во најголем дел ќе произлезат од понискиот суфицит кај секундарниот доход, согласно очекувањата за стабилизирање на номиналниот износ на нето-приливите од приватните трансфери, како и од проширувањето на дефицитот на стоки и услуги.За преостанатиот период на проекцијата, 2026 − 2027 година, се очекува подобрување на тековната сметка, при проектиран дефицит на тековните трансакции во просек од 2,7% од БДП. Во целиот период на проекцијата се очекуваат солидни нето-приливи во финансиската сметка, поддржани од странските директни инвестиции и долгорочното задолжување на државата. Значајно е да се напомене дека во целиот период на проекцијата се очекува задржување на девизните резерви на соодветното ниво.

Банкарскиот систем и понатаму ќе обезбедува солидна кредитна поддршка за економијата. До крајот на 2025 година, се очекува дека кредитниот раст ќе изнесува 9%. Се очекува раст и на среден рок, но малку поумерен и со просечна стапка од 7,3% за периодот 2026 ‒ 2027 година, во услови на солидна капитална и ликвидносна позиција на банките. Кредитниот раст, како и досега, ќе биде поддржан од растот на депозитите, како главен извор на финансирање. На крајот на 2025 година, се очекува солиден годишен раст на депозитите од 7,5%, а на среден рок за периодот од 2026 до 2027 година од околу 7,7%, во просек.

Во првото тримесечје на 2025 година, Народната банка продолжи со постепеното нормализирање на монетарната политика, со намалување на каматната стапка во февруари. Оттогаш наваму не се направени промени во монетарната политика, во услови на поволни движења, но поизразени ризици. Засега, се оценува дека сегашната поставеност е соодветна на економските услови, имајќи ги предвид и ризиците од надворешното и од домашното окружување. Народната банка како и досега внимателно ќе ги следи движењата кај најважните показатели и ризиците од надворешното и домашното окружување и ќе ги презема сите неопходни мерки користејќи ги сите расположливи инструменти за одржување на стабилноста на девизниот курс и на ценовната стабилност.

Банки

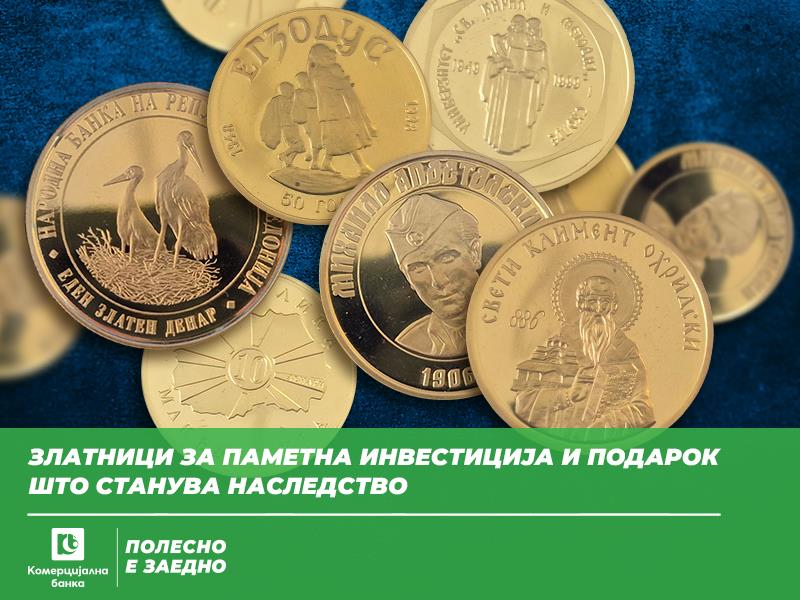

Златници од Комерцијална банка за паметна и сигурна инвестиција и подарок што станува наследство

Подарокот златник носи многу повеќе од материјална вредност – тој претставува симбол на грижа, стабилност и долгорочна инвестиција. Токму со оваа идеја, Комерцијална банка во својата понуда ги вклучи јубилејните златници, наменети како внимателно избран подарок за најблиските, но и како сигурно вложување во иднината.

Во услови на зголемена неизвесност на финансиските пазари, златото традиционално останува еден од најстабилните облици на заштита на вредноста. Јубилејните златници нудат можност за промислено вложување, комбинирајќи финансиска сигурност, емоционална вредност и долгорочна стабилност.

Без разлика дали станува збор за инвестициска одлука, подарок за значаен животен настан или создавање наследство за идните генерации, златниците претставуваат избор што носи трајна вредност и јасна порака за одговорно планирање.

Јубилејните златници може да се купат во експозитурата во Централата на Комерцијална банка, додека целосната понуда и дополнителните информации се достапни на официјалната веб-страница на Банката.

Банки

ТТК Банка исплаќа годишна камата на имателите на корпоративни обврзници од втората емисија

ТТК Банка АД Скопје најави редовна исплата на главницата и годишната камата на имателите на Корпоративната обврзница – втора емисија на обврзници ИСИН MKTTKS200020 и шифра TTKO2.

Исплатата ќе се реализира на 16 февруари 2026 година, при што каматата се пресметува по фиксна каматна стапка од 2,7% на годишно ниво.

Право на исплата ќе имаат сите иматели на обврзницата кои се регистрирани во книгата на иматели во Централниот депозитар за хартии од вредност АД Скопје заклучно со 13 февруари 2026 година.

Со навремената исплата на обврските, ТТК Банка ја потврдува својата финансиска стабилност и посветеност кон инвеститорите, обезбедувајќи сигурен и предвидлив принос за имателите на нејзините хартии од вредност.

Банки

Фондацијата „Заедно за едно“ донираше на ЈЗУ Општа болница Кочани современ медицински апарат за ментална рехабилитација

Фондацијата „Заедно за едно“, основана од Македонската банкарска асоцијација, вчера реализираше значајна донација на современ медицински апарат за длабока транскранијална магнетна стимулација (Deep TMS) на ЈЗУ Општа болница Кочани. Овој апарат ќе биде ставен во функција на рехабилитација и унапредување на менталното здравје и благосостојбата на сите лица кои беа директно и индиректно афектирани од трагичниот пожар во Кочани.

Длабоката транскранијална магнетна стимулација претставува клинички докажан, неинвазивен третман, кој преку современи методи на невростимулација придонесува за подобрување на менталното здравје, психолошката стабилност и општата благосостојба на пациентите. Апаратот ќе биде наменет не само за повредените во несреќата, туку и за сите лица кои секојдневно се соочуваат со последиците од траумата – членови на семејствата, блиски лица и пошироката заедница. Со него ќе управува стручен и обучен медицински кадар согласно медицинските индикации и стручните протоколи на здравствената установа.

Оваа донација е дел од пошироката мисија на Фондацијата „Заедно за едно“ – да обезбеди одржлива, навремена и суштинска поддршка за поединците и заедниците погодени од оваа трагедија. Фондацијата верува дека заздравувањето не завршува со физичката рехабилитација, туку подразбира и долгорочна грижа за менталното здравје, достоинството и квалитетот на живот.

Со јасна визија за континуирана поддршка, Фондацијата „Заедно за едно“ ќе продолжи и во наредниот период со нови активности и иницијативи, чија единствена цел е целосно заздравување на повредените и поддршка на сите оние кои и понатаму живеат со последиците од овој немил настан.

-

Продуктипред 2 месеци

Продуктипред 2 месециХалки картичка за деца – прва платежна картичка за деца на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециФатих Шахбаз е нов главен извршен директор на Халкбанк АД Скопје

-

Кариерапред 2 месеци

Кариерапред 2 месециОглас за вработување во Комерцијална банка

-

Банкипред 2 месеци

Банкипред 2 месециКомплетиран новиот Управен одбор на НЛБ Банка Скопје: Значајна пресвртница на патот кон стабилност и стратешки раст

-

Банкипред 2 месеци

Банкипред 2 месециСтопанска банка а.д. Битола од денес и официјално е АЛТА банка АД Битола

-

Интервјуапред 2 месеци

Интервјуапред 2 месециИднината на пензиите во Македонија – разговор со Иван Стојановиќ од КБ Прво

-

Интервјуапред 2 месеци

Интервјуапред 2 месециFinSight со Слободан Трендафилов (ССМ): Што ако минималната плата не се зголеми до Нова година?

-

Интервјуапред 1 месец

Интервјуапред 1 месецСлавески за FinSight: Пониски провизии и повеќе бесплатни услуги за граѓаните од следната година