Анализи

Банкарство анализа: Дали Македонците плаќаат најскапи станови во регионот?

Македонците плаќаат многу високи цени за купување стан во Скопје и многу скапи станбени кредити во споредба со граѓаните на земјите во регионот. До овој заклучок се доаѓа особено кога ќе се анализираат цените на метар квадратен станбен простор и висината на каматните стапки во контекст на износот на просечната плата во земјава и квалитетот на животот во Скопје од урбанистички, еколошки и економски аспект.

Ова уште повеќе важи ако се земе предвид дека цените на пазарот на недвижности во Скопје доминантно ги диктира домашна побарувачка, додека во Белград, Загреб, Солун, на пример, повеќе од една третина од купувачите се странци. Ова упатува на заклучокот дека Македонците и не се така сиромашни како што личи.

Затоа цените на становите во Скопје пораснаа за 20,6% за една година. Ако се земе предвид фактот дека почнаа да растат и каматните стапки на станбените кредити, купувањето стан во Скопје станува уште поскапо.

Секако, градежните компании и агентите за недвижности имаат свои аргументи на што се должат високите цени на становите во Скопје. Колку сето тоа има издржана економска и пазарна логика е прашање.

Цените на становите во Скопје не се најниски, каматите на кредитите највисоки

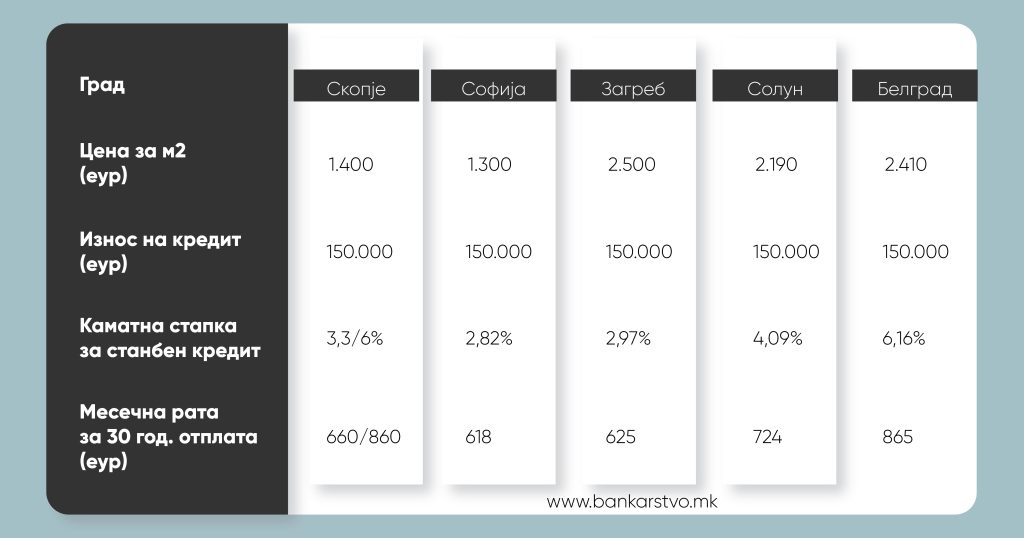

Анализата на Банкарство.мк за висината на цените на становите во Скопје, Белград, Загреб, Солун и Софија покажа дека Скопје воопшто не заостанува многу и дури не е ни на последно место. Репрезентативната цена на метар квадратен станбен простор во Скопје, утврдена врз основа на понудите на пазарот, изнесува 1.400 до 1.500 евра. Највисока е во Загреб – 2.500 евра, а најниска во Софија 1.300 евра.

Од друга страна, Скопје заедно со Белград се далеку пред сите градови според висината на каматните стапки на станбените кредити. Просечната каматна стапка на станбените кредити во земјава по последните корекции на банките се движи околу 3,3% фиксна за првите пет години и 6% променлива за останатиот период на отплата. Станбените кредити се најевтини во Софија и во Загреб со каматна стапка од само 2,82%, односно 2,97%.

Имајќи ги предвид овие каматни стапки, нашата пресметка за станбен кредит од 150.000 евра со рок на отплата од 30 години покажува дека месечната рата за купувачот во Скопје ќе изнесува 660 евра во првите пет години и 860 евра во останатиот период, а во Загреб, на пример, ќе биде 625 евра за целиот период на отплата. Просечната плата во земјава е 500 евра, а во Хрватска е 998 евра!

Софија

Главниот град на Бугарија претендира да стане модерен европски град, во кој интензивно се гради и се инвестира. Поради тоа пазарот на недвижности во Софија е во нагорен тренд веќе петта година по ред.

Според податоците на агенциите за недвижности, цените на становите зависат од локацијата и видот на зградата. На периферијата се движат од 800 до 1.500 евра за метар квадратен. Во новоизградените згради низ Софија цените се движат од 850 до 1.600 евра за метар квадратен. За купувачите што бараат луксуз, високо ниво на сигурност и локација во центарот на градот, цените се движат од 1.300 до 4.000 евра за метар квадратен.

Доколку сакаат да купат стан на кредит, Бугарите имаат можност да подигнат станбен кредит со каматна стапка од 2,82%. Толку изнесуваше просечната каматна стапка на станбените кредити во Бугарија во ноември 2022 година. Банките конкретно нудат станбени кредити со фиксни каматни стапки што се движат од 2,99% до 4,99%. Каматните стапки на станбените кредити во Бугарија важат за едни од најниските во ЕУ.

Со овие каматни стапки, месечната рата за станбен кредит од 150.000 евра со рок на отплата од 30 години во Бугарија ќе изнесува 618 евра, а просечната плата е околу 900 евра.

Солун

Солун, како еден од најактрактивните градови во регионот поради излезот на море и широката понуда на економски можности, сепак држи релативно атрактивни цени на пазарот на недвижности. Просечната цена на метар квадратен во центарот на градот изнесува 2.190 евра, а на периферијата 1.565 евра. Најниската цена на стан во центарот на Солун е на ниво од 1.900 евра за метар квадратен, а највисоката достигнува и до 5.000 евра.

За купување стан на кредит, Грците плаќаат каматни стапки од 3% до 5% годишно, а просечната каматна стапка изнесува 4,09%. Банките во Грција нудат станбени кредити со различни видови каматни стапки зависно од периодот на фиксирање. На пример, фиксната каматна стапка за период од 30 години во Еуробанк изнесува 4,70%, а променливата за истиот период на отплата во моментот изнесува 4,10%. За кредит од 150.000 евра со рок на отплата од 30 години, месечната рата ќе изнесува 724 евра. Имајќи предвид дека просечната плата изнесува 799 евра, таа е доволна за да се покрие ратата за станбен кредит.

Белград

Просечната цена на становите во Белград изнесува 2.400 евра по метар квадратен во стара градба, a 2.420 евра во новоизградени станови. Распонот на цените на старите станови се движи од 1.457 евра до 3.348 евра за метар квадратен во зависност од локацијата и состојбата на станот. Цените на новите станови се движат од 1.324 евра до 3.516 евра за метар квадратен. Ова го покажуваат анализите на агенциите што се занимаваат со недвижности.

Податоците од Републичкиот геодетски завод на Србија, пак, покажуваат дека цените за метар квадратен во старите градби се движат од 400 до 5.195 евра за метар квадратен, а на новите станови од 625 евра до 10.400 евра за метар квадратен. Новоизградените станови во Белград, како што покажуваат последните информации од Србија, достигнуваат фантастични цени од дури 10.000 евра за метар квадратен, што сепак навлегува во доменот на луксузот, кој не е предмет на оваа анализа.

За купување стан на кредит банките во Србија нудат станбени кредити со каматни стапки кои се движат од 5,11% годишно до 6,68%. За разлика од Македонија, српските банки немаат пракса да даваат фиксни каматни стапки за првите 3, 5 или 10 години, туку најчесто нудат променливи каматни стапки за целиот период на отплата. Некои, пак, нудат фиксна каматна стапка за целиот период на отплата, која секако е повисока од променливата. За кредит од 150.000 евра со рок на отплата од 30 години, месечната рата на корисник на станбен кредит во Србија се движи од 840 до 890 евра. Просечната плата во Србија изнесува 887 евра.

Загреб

Становите во Загреб во просек се за нијанса поскапи од тие во Белград. Просечната цена на метар квадратен изнесува 2.500 евра, а Хрватите се жалат дека е порасната за 30% за само една година. Новоизградени станови во центарот на Загреб достигнуваат цена и до 7.990 евра за метар квадратен.

Граѓаните во Хрватска навистина се привилегирани кога станува збор за цената на станбените кредити. Каматните стапки на станбените кредити во Хрватска се движат од 2,52% до 3,67%, а врз основа на тоа месечната рата за отплата на кредит од 150.000 евра на 30 години се движи од 592 евра до 682 евра. Една третина од становите во Загреб го купуваат странци.

Преземањето на оваа содржина не е дозволена без согласност од Редакцијата на Банкарство.мк

Анализи

Банкарските врски: Кои финансиски институции му давале услуги на Епстин?

Џефри Епстин, озлогласениот сексуален престапник, долго време беше предмет на внимание не само поради неговите криминални активности. Истражувањата за неговите финансии откриваат сложена мрежа на банкарски односи кои овозможиле акумулација на неговото богатство и функционирање на наводната криминална мрежа. Разбирањето кои финансиски институции му давале услуги на Епстин е клучно, не само за следење на текот на средствата, туку и за разгледување на одговорноста на банките во откривање и спречување нелегални финансиски активности. Овој текст ги анализира банкарските врски на Епстин, правните и етичките импликации, како и влијанието врз меѓународните дискусии за финансиски надзор.

Финансиски профил на Епстин: Преглед

Џефри Епстин акумулирал значително богатство низ децении, главно преку приватно банкарство, управување со инвестиции и врски со ултра-богати поединци. Судски документи и истражувачки извештаи откриваат дека неговото портфолио вклучувало офшор сметки, недвижности и сложени трустови. Иако јавно се претставувал како финансиер, голем дел од неговото богатство останува нејасен, што отвора прашања за улогата на финансиските институции во овозможувањето или недоволното следење на неговите активности.

Финансиските експерти посочуваат дека профилот на Епстин бил типичен за клиенти кои бараат дискретност и приватност. Банките што им служат на вакви клиенти често нудат специјализирани услуги како приватно банкарство, управување со средства и офшор структурирање. Иако овие услуги се легални и легитимни во многу случаи, примерот со Епстин покажува како богатите клиенти можат да ги злоупотребат овие системи за нелегални цели.

Познати банкарски врски

Неколку банки и финансиски институции се поврзани со финансиските активности на Епстин преку судски документи, медиумски истраги и регулаторни извештаи:

JPMorgan Chase: Документи покажуваат дека Епстин имал сметки и користел услуги за приватно банкарство во оваа банка. Банката се соочи со прашања околу степенот на внимателност во однос на неговите активности. Според регулаторни поднесоци и интерни меморандуми, односот бил прекинат по засилен јавен притисок и обелоденување на неговото криминално минато.

Bear Stearns (пред преземањето од JPMorgan): Извештаи укажуваат дека Епстин имал финансиски активности преку оваа инвестициска банка, особено во областа на управување со богатство и инвестициски советувања, со користење сложени финансиски инструменти наменети за клиенти со висока нето-вредност.

Deutsche Bank: Истражувањата открија дека банката одржувала сметки поврзани со Епстин. Подоцнежните проверки на нејзините практики за спречување перење пари укажаа на пропусти во следењето на високоризични клиенти, што доведе до внатрешни ревизии и регулаторни казни.

Други офшор институции: Портфолиото на Епстин наводно вклучувало офшор сметки на Карибите и во европски јурисдикции, често преку трустови или фиктивни компании, што овозможувало прикривање на сопственоста и текот на средствата. Иако овие структури се легални, нивната непрозирност ги прави ранливи за злоупотреба.

Објавувањето на судски документи и финансиски записи продолжува да ја осветлува сложената банкарска мрежа што го поддржувала Епстин.

Улогата на приватното банкарство

Случајот со Епстин ја нагласува улогата на приватното банкарство во управувањето со богатство за елитни клиенти. Приватните банки нудат персонализирани услуги, вклучувајќи управување со инвестиции, администрирање трустови и даночно планирање, со висок степен на дискретност.

Во неговиот случај, оваа приватност можеби му овозможила да консолидира големи суми пари со ограничена јавна транспарентност. Истражителите посочуваат дека ваквото ниво на приватност, иако легално, може да се злоупотреби за перење пари, даночно затајување или прикривање на финансиски аспекти на криминални мрежи.

Правни и етички импликации

Вклученоста на големи банки во финансискиот екосистем на Епстин отвори неколку клучни прашања:

Спречување перење пари (AML): Банките имаат законска обврска да следат сомнителни трансакции. Случајот отвори прашања дали процедурите биле доследно применети.

„Know Your Customer“ (KYC): Протоколите за идентификација и проверка на клиентите треба да откријат ризици. Критичарите тврдат дека биле игнорирани предупредувачки знаци.

Репутациски ризик: Поврзаноста со Епстин имаше сериозни последици по угледот на банките. Граѓанска и регулаторна одговорност: Можно е банките да се соочат со тужби или казни доколку се утврди дека не пријавиле сомнителни активности.

Меѓународна димензија

Финансиските активности на Епстин не биле ограничени само на САД. Неговите офшор сметки и инвестиции во европски јурисдикции привлекуваат внимание од меѓународните регулатори. Земји со строги закони за банкарска тајна, како Швајцарија и одредени карибски држави, биле под притисок за соработка.

Меѓународни тела го посочуваат случајот како пример за потребата од глобална координација во борбата против финансиски криминал.

Поуки за финансиските институции

Случајот нуди неколку јасни лекции:

-Засилена проверка на високоризични клиенти

-Баланс меѓу приватност и транспарентност

-Меѓународна регулаторна соработка

-Силно корпоративно управување и етички стандарди

Пошироки импликации

Банкарските врски на Епстин ја истакнуваат важноста на финансискиот надзор во борбата против трговија со луѓе и експлоатација. Следењето на паричните текови може да обезбеди клучни докази за криминални мрежи. Регулаторните агенции сè повеќе ја нагласуваат оваа врска.

Заклучок: Пресекот меѓу финансиите и криминалот

Банкарските врски на Џефри Епстин откриваат сложена интеракција меѓу богатството, тајноста и криминалната активност. Иако многу институции формално работеле во рамките на законите, остануваат прашања за нивниот надзор и етичка одговорност.

Случајот служи како предупредување дека строга усогласеност, внимателен мониторинг и глобална соработка се неопходни за спречување злоупотреби. Истовремено, тој потсетува дека богатството и привилегијата не смеат да бидат штит од законска одговорност и јавна контрола.

Анализи

Трошоците за живот поскапени за 3,2 проценти за една година!

Инфлацијата мерена преку индексот на трошоците на животот во јануари 2026 година, во однос на декември 2025 година, е намалена за 0,7%, додека цените на мало бележат пад од 2,7%, покажуваат најновите податоци на Државниот завод за статистика.

На годишно ниво, трошоците на живот во јануари 2026 година во однос на јануари 2025 година бележи зголемување од 3,2 %, а индексот на цените на мало се покачил за 1,2% во споредба со јануари 2025 година.

Месечниот пад на инфлацијата е резултат на значително поевтинување кај транспортот (-9,3%), како и намалување на цените во групите информации и комуникации (-1,6%), рекреација, спорт и култура (-1,5%), облека и обувки (-1,2%) и лична нега и разновидни услуги (-0,5%).

Истовремено, зголемување на трошоците е забележано кај домувањето и енергенсите (+1%), покуќнината (+1%), рестораните и хотелските услуги (+0,7%), како и кај образованието и алкохолните пијалаци (+0,1%).

На годишна основа, најголем раст на цените е регистриран кај покуќнината и апаратите за домаќинство (5,8%), храната (5,5%) и алкохолните пијалаци (5,3%). Кај индустриските прехранбени производи цените се зголемени за 4,8%, а кај земјоделските производи за 3,2%.

Од јануари 2026 година, Државниот завод за статистика започна со примена на новата европска класификација ECOICOP 2, усогласена со стандардите на Евростат и Обединетите нации, без промени во методологијата на пресметка на индексите.

Фото: ВИ

Анализи

БУМ НА ПАЗАРОТ НА НЕДВИЖНОСТИ: Квадратот стигна до 3.000 евра – дали купувањето стан стана луксуз?

Пазарот на недвижности во Македонија продолжува со силен раст – во последниот квартал од 2025 година се изградени и регистрирани 1.004 нови станови, што е за 159 повеќе од претходниот квартал, покажуваат податоците од Регистарот на цени и закупнини. Истовремено, цените на недвижностите бележат раст од 25% на годишно ниво.

Во Агенцијата за катастар се евидентирани и 27.522 листови за предбележување градба, што укажува на значителен број нови објекти кои допрва ќе влезат на пазарот, дополнително засилувајќи ја градежната активност.

Највисоката цена по квадратен метар е регистрирана во општина Центар, каде што стан од 83 квадратни метри е продаден по цена од 182.404 денари за квадрат (околу 3.000 евра). Најголем број станови се продадени во Аеродром – вкупно 304, додека најмногу куќи се продадени во Битола (91). Продажбата на деловни простории е најизразена во Центар, земјоделско земјиште и шуми најмногу се тргувале во Куманово, а градежно земјиште во Ѓорче Петров.

Во четвртиот квартал се реализирани вкупно 9.283 трансакции со недвижности, од кои 6.230 купопродажби и 3.053 договори за закуп. Најголем обем на трансакции е регистриран во Центар, Аеродром и Штип.

Податоците на Народната банка потврдуваат дека цените на недвижностите во последниот квартал од 2025 година пораснале за 25% на годишно ниво, додека Државниот завод за статистика бележи 304 одобренија за градење во ноември, за изградба на 761 стан, најмногу во Скопскиот регион.

Сите индикатори упатуваат дека побарувачката за станбен простор останува висока, а ценовниот тренд и понатаму е нагорен, особено во Скопје и поголемите урбани центри.

-

Продуктипред 2 месеци

Продуктипред 2 месециХалки картичка за деца – прва платежна картичка за деца на македонскиот пазар

-

Интервјуапред 2 месеци

Интервјуапред 2 месециFinSight со Слободан Трендафилов (ССМ): Што ако минималната плата не се зголеми до Нова година?

-

Интервјуапред 2 месеци

Интервјуапред 2 месециСлавески за FinSight: Пониски провизии и повеќе бесплатни услуги за граѓаните од следната година

-

Банкипред 2 месеци

Банкипред 2 месециНЛБ Банка ја трансформира својата продажна мрежа подготвувајќи ја за иднината – во 2025 обновени осум експозитури на Банката

-

Продуктипред 1 месец

Продуктипред 1 месецАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециГувернерот Славески: Во 2026 година се очекува забрзување на економскиот раст, со зачувување на ценовната и на стабилноста на девизниот курс

-

Банкипред 2 месеци

Банкипред 2 месециАЛТА Банка со предвремена исплата на пензии

-

Банкипред 2 месеци

Банкипред 2 месециГолема празнична кампања на НЛБ Банка проследена со донација