Криптовалути

Ричард Тенг од Бајнанс: Времето на крипто доаѓа

На почетокот на 2025 година вредноста на Биткоин (BTC) е 100.000 долари и тоа не е ништо ново. Она што пред само неколку години изгледаше незамисливо за многумина, денес е нормално, па дури и тривијално. Ова е моделот што го гледаме низ кратката историја на криптовалутите: невозможно вчера, очекувано или дури и разочарувачко денес.

„Една од карактеристиките на моменталниот растечки консензус околу криптовалутите е тоа што освојувањето на целта и постигнување вредност од 100.000 долари, заедно со значајниот напредок на индустријата во 2024 година што го направија тоа можно, беше толку моќно и возбудливо што за некои изгледа како да нема ништо повеќе што треба да се постигне“, според Ричард Тенг извршниот директор на Binance.

Според Тенг крипто индустријата во 2024 година направи неверојатен напредок за краток период, наспроти претходниот скептицизам за потенцијалот и моќта на блокчејн-технологијата. Една од најштетните последици на овој став е перцепцијата дека е предоцна за да се влезе во крипто.

„Да, BTC со вредност од 100.000 долари е новата нормала, но што следува? 300.000? 500.000? Еден милион? Невозможно!“ – според Тенг тоа е ставот на кој често наидува во разговорите со корисниците, а особено со оние кои сè уште не влегле во крипто просторот.

„За оние кои сè уште не се вклучени, ова создава чувство дека врвот веќе поминал. Зошто да се трудат, ако најдобрите можности се зад нас? Овој начин на размислување обесхрабрува истражување и води кон пропуштени шанси“, според Тенг.

Ова не се однесува само на цените на BTC, во освртот Тенг го зема Биткоин како корисен показател за напредокот на дигиталните средства и прифаќањето на блокчејн-технологијата. Пропуштените можности одат многу подалеку од пазарните добивки. Тие опфаќаат иновации и трансформации кои го менуваат начинот на работење на индустриите и ги подобруваат животите ширум светот.

„Сè уште сме во раните фази. Ако не сте дел од ова движење, сега е вистинското време да се приклучите. Можеби е тешко да се замисли следниот бран на експлозивен раст, но подетален поглед на тоа што се случува на теренот открива дека моментумот на индустријата од 2024 година само се забрзува во 2025 година – во масовното и институционално прифаќање, пазарните иновации и создавањето реална вредност“, истакнува Ричард Тенг.

Последните случувања во крипто индустријата како најавата за национална стратегиска резерва на Биткоин или одекот од создавањето на мемекоините $TRUMP и $MELANIA пред инаугурацијата на Доналд Трамп се доказ за способноста на криптовалутите да влијаат на социјалните, културните, па дури и политичките трендови на начини кои никогаш не сме можеле да ги замислиме.

„Растечкото прифаќање на криптовалутите на Вол Стрит сега оди многу подалеку од спот ETF-ите кои ги доминираа насловите во 2024 година. Производи за животно осигурување деноминирани во BTC, хибридни фондови за крипто и недвижности, како и големи управители на средства како BlackRock кои ги интегрираат Bitcoin ETF-ите во своите фондови фокусирани на приходи, ги вградуваат дигиталните средства сè подлабоко во глобалниот финансиски систем. Потоа, тука е неискористениот потенцијал за усвојување на криптовалутите. Во моментот, околу 700 милиони луѓе ширум светот се занимаваат со крипто – само дел од светската популација. Но, бројот на оние чии животи би можеле да се подобрат со дигиталните средства е во милијарди. Растечката свесност, подобрените кориснички интерфејси и отстранувањето на техничката комплексност го отвораат патот за поголемо прифаќање“, потенцира Тенг.

Според Тенг идејата дека е предоцна да се влезе во крипто не може да биде попогрешна, затоа што токму раните корисници профитираа од својата визија, но можностите кои претстојат се исто толку значајни. Со оглед на тоа што само мал процент од светската популација е вклучен, постои огромен простор за раст и инклузија.

Binance е посветен токму на олеснување на овој премин за новите корисници. Преку кориснички пријателските интерфејси и финансиските производи дизајнирани да бидат едноставни ги рушат бариерите и осигуруваат секој да може да учествува. Алатките за симулирано тргување на Binance им овозможуваат на корисниците да се запознаат со крипто пазарот без да ризикуваат вистински средства.

Инклузивноста на криптовалутите оди подалеку од финансискиот пристап. Станува збор за овозможување на индивидуи и заедници да преземат контрола врз своите средства, податоци и онлајн идентитети, поканувајќи ги сите да учествуваат во децентрализираната мрежа на иднината. Со намалување на зависноста од традиционалните финансиски системи и интернет платформи, дигиталните средства создаваат нови патишта за можности и зајакнување.

Зборувајќи за улогата на Binance Ричард Тенг потенцира дека фокусот останува на поттикнување на глобалното прифаќање и создавање алатки кои ќе ја направат криптовалутата подостапна за секого. Од создавање решенија кои лесно се прилагодуваат и прошируваат за финансиска инклузија до градење динамичен екосистем на Web3. Исто така ја нагласи важноста на соработката со носителите на политики за воспоставување регулативи кои овозможуваат напредок или за поддршка на иницијативи на локално ниво кои го покажуваат реалниот импакт на криптовалутите.

„Binance е тука да предводи и да ги поттикне корисниците. Во 2025 година, нашиот фокус ќе остане на поттикнување на глобалното прифаќање и создавање алатки кои ги прават криптовалутите достапни за секого. Нашата цел е да осигуриме дека растот на индустријата ќе биде во корист на што поголем број луѓе. Приказната за криптовалутите штотуку почнува да се пишува. Огромниот потенцијал на дигиталните средства да ги трансформираат животите и да ги преобликуваат индустриите само што почнува да се реализира. Ако досега бевте настрана, сега е вистинското време да истражите што нуди оваа технологија“, заклучи Тенг.

Берза

Биткоинот стабилен и покрај геополитичките тензии, берзите и нафтата под силен притисок

Биткоинот се стабилизира околу 66.500 долари, откако за време на викендот американските и израелските напади врз Иран, во кои беше убиен врховниот лидер ајатолахот Али Хамнеи, предизвикаа силни турбуленции на глобалните пазари и ликвидации во вредност од околу 300 милиони долари на пазарот на криптовалути.

Најголемата криптовалута по пазарна капитализација од почетокот на денот порасна за 1,1%, а од најниското ниво за викендот од 63.000 долари бележи раст од над 5%. Пазарот повторно се наоѓа во средината на опсегот на тргување што трае од почетокот на февруари, по нестабилната недела во која биткоинот се движеше меѓу 70.000 долари на горната и 62.500 долари на долната граница.

Ескалацијата на конфликтот, како и стравувањата за можни нарушувања на поморскиот сообраќај низ Ормутскиот Теснец, ги насочи инвеститорите кон традиционалните сигурни засолништа. Златото и среброто достигнаа највисоки нивоа во повеќе од еден месец, додека цената на нафтата скокна за 13% на 82 долари за барел, што е највисоко ниво од јули 2024 година.

Во исто време, терминските договори на американските берзански индекси забележаа пад, индексот „Стандард енд Пурс 500“ за 1,1%, а „Насдак 100“ за 1,5%. Сепак, биткоинот покажа поголема отпорност во споредба со традиционалните пазари, при што најголемиот дел од загубите беа регистрирани во саботата, кога американските берзи не работеа.

Според податоци од трговска компанија, викенд-настаните предизвикале околу 300 милиони долари затворање на долги позиции со загуба, но обемот на принудна продажба бил релативно ограничен, што укажува дека пазарите веќе биле подготвени за зголемена нестабилност.

Вкупната вредност на отворените договори за идно купување и продажба на криптовалути се намалила за 2% на 93,78 милијарди долари, но и понатаму е над неодамнешното најниско ниво од 92,40 милијарди. Во последните 24 часа биле затворени позиции во вредност од над 300 милиони долари, при што најголем дел од нив се однесувале на обложувања за раст.

И покрај тензиите, пазарот не покажува знаци на паника. Показателот за очекувана нестабилност на биткоинот за период од 30 дена останува стабилен околу 58,8%, во рамки на опсегот од минатата недела. Слична состојба се забележува и кај етерот.

На пазарот на други криптовалути, движењата главно го следеа биткоинот. Токенот за позајмување „Морфо“ порасна за 5% во последните 24 часа, продолжувајќи го двонеделниот позитивен тренд. Позитивни движења забележаа и „Јуп“, „Ааве“ и „Лидо“, што укажува дека апетитот за ризик останува релативно силен и покрај глобалното насочување кон посигурни вложувања.

Токенот „Хајперликвид“ во саботата скокна за повеќе од 29%, прекинувајќи го негативниот тренд од февруари, а и покрај понеделничкиот пад, останува над клучното ниво од 30 долари.

Од друга страна, токенот поврзан со семејството на поранешниот американски претседател Доналд Трамп продолжи да слабее, губејќи 2,5% од вредноста од почетокот на денот и повеќе од 44% од средината на јануари.

Индексот што ги следи избраните децентрализирани финансиски токени е единствениот што бележи раст во изминатите 24 часа, додека индексите поврзани со пресметковна моќ и платформи за паметни договори забележаа пад.

Анализи

Каде е најпрофитабилно да се инвестираат пари во 2026 година?

Оваа нова 2026 година носи комбинација од можности и ризици – каматните стапки се сè уште релативно високи, инфлацијата постепено се стабилизира, но глобалните пазари остануваат чувствителни на геополитички тензии и економски неизвесности.

Во ваков амбиент, клучното прашање е: каде е најпаметното место за инвестирање пари денес? Одговорот зависи од три фактори – колку инвестирате односно износот на инвестицијата, временскиот хоризонт и колкав ризик сте подготвени да преземете.

1. Штедење во банка: сигурност со ограничен принос

Ороченото штедење нуди највисока безбедност и гарантирана камата, но реалниот принос често е минимален. Погодно е за краткорочни цели и финансиска резерва, но не и за значително зголемување на капиталот. Каматните стапки се повисоки отколку пред неколку години, но реалните приноси вклучувајќи ја инфлацијата, често се скромни.

Предности:

- Минимален ризик

- Парите се осигурани до законски пропишаниот износ (30.000 евра во денарска противвредност)

- Погодно за краткорочни цели

Недостатоци:

- Ограничен раст на капиталот

- Инфлацијата може да го „изеде“ профитот

- Добра опција за безбедна резерва, но не и за сериозно зголемување на капиталот.

2. Злато – заштита во неизвесни времиња

Златото традиционално се смета за „безбедно засолниште“ во неизвесни времиња. Обезбедува заштита од инфлација, но не носи камата и е изложено на ценовни флуктуации. Во време на геополитички тензии, често бележи раст.

Предности:

- Заштита од инфлација

- Глобално ликвидни средства

Недостатоци:

- Не носи камата или дивиденда

- Цената може да флуктуира

- Погодно како дел од портфолио, но не како единствена инвестиција.

3. Акции и инвестициски фондови: повисок ризик, повисок потенцијал

Инвестирањето во акции и инвестициски фондови на долг рок носи високи приноси. Инвестициските фондови што ги следат глобалните пазари се особено привлечни. Сепак, бара трпение, дисциплина и прифаќање на краткорочните осцилации на пазарите.

Предности:

- Високи приноси на долг рок

- Можност за пасивно инвестирање

Недостатоци:

- Краткорочни осцилации

- Потребно знаење или советник

- Идеално за инвестиции за подолг период (над 5 години).

4. Обврзници – рамнотежа на безбедност и принос

Државните и корпоративните обврзници нудат умерен, но посигурен и постабилен принос од акциите, со значително помал ризик и помала волатилност. Сепак, носат и значително помал принос во однос на акциите и инвестициските акциски фондови.

Предности:

- Предвидлив приход

- Помала волатилност

Недостатоци:

- Помал потенцијал за раст од акциите

- Добра опција за поконзервативни инвеститори.

5. Недвижности: долгорочна инвестиција

Недвижностите обезбедуваат стабилна вредност и потенцијален приход од кирија, но бараат висок почетен капитал и имаат пониска ликвидност. Ова е еден од најтрадиционалните стратегии за инвестирање на капиталот и долгорочно складирање на вредност на Балканот, но со моменталните цени на пазарот повеќе не е толку исплатлив како порано.

Предности:

- Стабилна побарувачка

- Можен приход од кирија

Недостатоци:

- Огромен почетен капитал

- Ниска ликвидност

- Трошоци за одржување

- Плаќање на долг рок, кое бара сериозен буџет.

6. Криптовалути: огромен ризик, најголем потенцијал за раст

Инвестирањето во криптовалути е многу ризично и бара големо познавање и многу трпение. Но, на долг рок носи највисоки приноси. Сепак, високата волатилност на пазарот кој е премногу сензитивен на надворешните влијанија и геополитичките тензии го прават екстремно ризична инвестиција.

Предности:

- Највисоки приноси на долг рок

- Можност за пасивно инвестирање

- Висока ликвидност

Недостатоци:

- Екстремно висока волатилност

- Потребно големо познавање или советник

- Идеално за инвестиции за над 5 години.

Заклучок: Диверзификацијата е клучот!

Не постои една „најдобра“ инвестиција. Во 2026 година, најразумната стратегија е диверзификација на инвестициите, односно распределба на средствата на повеќе инструменти за балансирање на ризикот и приносот.

Пример за избалансирано портфолио:

- 20% штедење;

- 20% злато или фондови поврзани со злато;

- 20% акции или ETF фондови;

- 20% обврзници;

- 20% криптовалути.

Правилната распределба зависи од возраста, финансиските можности и целите. Најголемата грешка останува чувањето пари без принос – дури и умерена, но паметно распределена инвестиција може да донесе значителни резултати на долг рок.

Криптовалути

Биткоин падна под 65.000 долари – инвеститорите во неизвесност дали следи нова голема корекција или пазарот ќе се стабилизира!?

Цената на Биткоин денеска накратко се спушти под психолошката граница од 65.000 долари, предизвикувајќи зголемена нервоза кај инвеститорите.

Пазарот реагираше на глобалните економски тензии и неизвесноста околу трговските политики во САД, што резултираше со продажба на поризични средства и ликвидации на голем број „long“ позиции.

Аналитичарите посочуваат дека нивото од 65.000 долари е клучна техничка поддршка. Доколку цената се стабилизира над оваа граница, постои можност за нов раст. Во спротивно, следната важна зона на поддршка се очекува околу 60.000 долари.

Движењата на криптовалутата остануваат под силно влијание на глобалните економски и политички настани, иако големата волатилност е вообичаена за пазарот на криптовалути.

-

Продуктипред 2 месеци

Продуктипред 2 месециАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Банкипред 2 месеци

Банкипред 2 месециПредности и поволности на новата Халки картичка за деца

-

Продуктипред 1 месец

Продуктипред 1 месецШтедењето како резолуција за 2026 – Промо депозитот на Халкбанк како прв чекор

-

Продуктипред 1 месец

Продуктипред 1 месецКомерцијална банка: Воведуваме ново ниво на сигурност при интернет плаќања со картичка и трансакции преку мБанка

-

Бизниспред 4 недели

Бизниспред 4 неделиУЈП започна со исплата на повратот од „Мој ДДВ“ за четвртиот квартал 2025

-

Банкипред 2 месеци

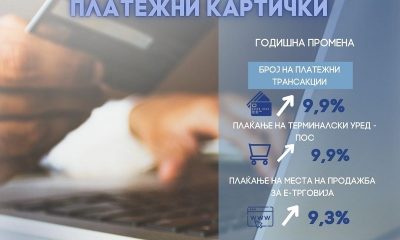

Банкипред 2 месециНародна банка: Натамошен динамичен раст на дигиталните плаќања

-

Останатопред 1 месец

Останатопред 1 месецАЛТА банка АД Битола со стабилна капитална позиција, но значителен пад на профитабилноста во транзициската 2025 година

-

Банкипред 1 месец

Банкипред 1 месецДобра вест за акционерите: Комерцијална банка со 8% повисока дивиденда за 2025 година