Банки

Максимизирајте ги вашите приходи и придобивки со услугата „Примател на плата“

Изборот на финансиска институција што ќе се грижи за вашите пари е една од најважните финансиски одлуки, па затоа е многу важно на изборот на банка каде што ќе ги примате вашите финансии, да се посвети посебно внимание. Ова е особено важно доколку сте вработени бидејќи изборот на банка преку која што ќе го добивате својот месечен личен доход може да значи добивање низа бенефиции.

Халкбанк како банка што постојано води грижа за потребите на граѓаните и креира производи согласно нивните потреби, ја создаде услугата Приматели на плата за сите оние кои сега се вработиле, или пак, кои решиле својата плата (или пензија) да ја префрлат во банката.

Па така, секој што ќе отвори тековна сметка во Халкбанк и преку неа ќе остварува редовен личен доход добива Mastercard Debit Contactless дебитна картичка со која што може да подига готовина од банкоматите на сите банки во земјата без провизија.

Халкбанк, како лидер во воведувањето нови технологии, на сите кои отворат сметка во банката им нуди и современо, брзо и сигурно електронско и мобилно банкарство што овозможува добивање нотификации за примена плата и за секој прилив и одлив на средства, но и извршување на останати обврски online.

Со добивање плата преку сметка во Халканк се добива и можност за дозволено пречекорување на тековната сметка во висина до три месечни плати, како и можност за добивање некоја од кредитните картички од светските брендови Visa и MasterCard со кои, меѓу другото, може и да се пазарува на рати без камата во мрежата на трговци со кои Банката има склучено договор.

Халкбанк е и единствена банка која има Бонус програмата со која што со пазарувањето со некоја од кредитните картички издадена од Банката на одредени продажни места и во одредени периоди, се добива одреден процент на попуст кој на сметката се евидентира како бонус поени. Бидејќи 1 бонус поен вреди 1 денар, всушност се добиваат средства што потоа може да се користат на било кое продажно место каде што постои ПОС терминал на Халкбанк. Тука се и можностите за користење на GarminPay, мобилното плаќање преку HalkPay, брзо префлрање на средтсва преку телефонски именик со SmartSend, подигнување на готовина од АТМ без картичка, СМС код преку SmartCash, штедење на кусур од плаќања со дебитна картичка преку Е-касичка, но и други корисни услуги кои се ретка понуда во земјата.

Освен овие основните бенефиции, секако не треба да се заборави и тоа дека примањето на плата преку Халкбанк значи во иднина полесна и посигурна можност за добивање Станбен кредит или, пак, можеби Потрошувачки кредит кои се со најдобри услови на пазарот. Не треба да се заборави и производот Мој Депозит кој е со повластени каматни стапки и е креиран за приматели на плата, пензија и дополнителни примања на трансакциска сметка во Халкбанк АД Скопје.

Затоа, доколку сега се вработувате изберете ја Халкбанк и искористете ги бенефициите предвидени за примателите на плата преку Банката. Истото ќе го добиете и доколку направите паметен избор и својата плата ја префрлите во Халкбанк.

Банки

Комерцијална банка со кредитна линија за зелени инвестиции и енергетска ефикасност на бизнисите

Малите и средни претпријатија во Македонија добиваат можност за инвестирање во зелени технологии и енергетска ефикасност преку наменска кредитна поддршка што ја нуди Комерцијална банка. Оваа финансиска поддршка има цел да им помогне на компаниите да ги намалат трошоците, да ја зголемат оперативната ефикасност и да придонесат за заштита на животната средина.

Кредитната линија е финансирана преку програмата GFF Македонија на Европската банка за обнова и развој (ЕБОР) и е наменета за мали и средни бизниси кои сакаат да инвестираат во одржливи решенија и модерни технологии со пониска потрошувачка на енергија.

Во рамки на оваа програма, компаниите можат да добијат кредит до 1.000.000 евра по клиент, со рок на отплата до 10 години и грејс период до 2 години. Дополнително, на располагање им стои бесплатна техничка помош и индивидуален пристап при подготовка и реализација на проектите.

По успешната реализација на инвестицијата, компаниите можат да добијат и финансиска стимулација до 10 проценти од вредноста на проектот.

Кредитната линија е обезбедена со заем од Европската банка за обнова и развој во рамките на заедничкиот Зелен финансиски фонд (Green Finance Facility), поддржан од Програмата за развој на Обединетите нации (УНДП), Обединетите нации, Заедничкиот SDG фонд, Владата на Република Северна Македонија и ЕБОР.

Повеќе информации за условите и начинот на аплицирање се достапни на веб-страницата на Комерцијална банка.

Банки

Од првите самостојни плаќања до дигитални трансакции, Mastercard Debit Junior ги учи децата на финансиска одговорност

Растењето на децата е исполнето со мали, но значајни моменти во кои постепено учат да носат сопствени одлуки. Дел од тие искуства е и начинот на кој се запознаваат со вредноста на парите, како да ги користат, како да штедат и како одговорно да располагаат со нив.

Во време кога дигиталните плаќања се сè почести, родителите бараат начин како децата да ги научат овие навики постепено и безбедно, со доволно слобода за учење, но и со родителски надзор.

Токму со оваа цел, Халкбанк ја нуди Mastercard Debit Junior, платежна дебитна картичка наменета за деца од 9 до 15 години, која на едноставен и практичен начин ги воведува младите во светот на современите плаќања.

Практична картичка за секојдневни ситуации

Mastercard Debit Junior се издава со име и презиме на детето и е поврзана со негова платежна сметка. Со картичката децата можат да плаќаат на ПОС терминали, да подигнуваат средства од банкомати и да вршат интернет трансакции, како и бесконтактни плаќањана сите означени места. На овој начин, картичката станува дел од нивното секојдневие, без разлика дали станува збор за шопинг, училишни потреби или активности со пријателите.

Родителите секогаш имаат контрола

За дополнителна сигурност, дневниот лимит е поставен на 2.000 денари по канал, но родителите или старателите можат да го прилагодат во секое време преку електронското или мобилното банкарство или преку контакт центарот на банката. Истовремено, тие имаат постојан увид во трошењето на детето преку електронското и мобилното банкарство, а за секоја извршена трансакција добиваат СМС известување. Доколку картичката се изгуби, таа може веднаш да се блокира преку електронското банкарство.

Кога плаќањето станува уште поедноставно

Mastercard Debit Junior може да се дигитализира преку Apple Pay, Google Pay и Fidesmo Pay, што овозможува брзи и безбедни бесконтактни плаќања. На овој начин картичката може да се користи и преку мобилен телефон или друг дигитален уред, што ја прави уште попрактична за секојдневна употреба.

Без трошоци за првата година и со повеќе погодности

Отворањето, водењето и одржувањето на платежната сметка за малолетно лице се без трошоци, а средствата од сметката на родителот може бесплатно да се префрлат на сметката на детето. Дополнително, до 31 март 2026 година картичката се издава без надоместок за уписнина.

За Mastercard Debit Junior може да се аплицира во филијалите на Халкбанк во присуство на двајцата родители или старатели, со приложување на потребната документација.

На овој начин, Банката им помага на младите уште од најрана возраст да изградат одговорен однос кон парите и постепено да ги стекнат навиките што ќе им бидат важни и во иднина.

Банки

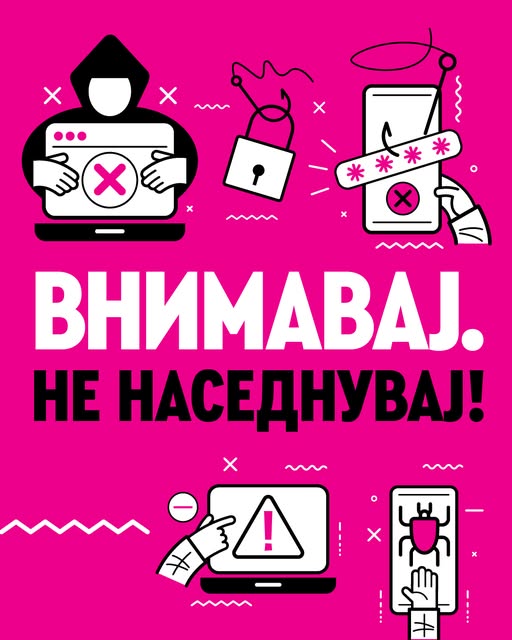

Стопанска банка АД – Скопје предупредува: Сајбер измамниците користат лажни пораки и веб-страници за кражба на лични податоци

Стопанска банка АД – Скопје предупредува на сè почестите обиди за финансиски измами на интернет и апелира граѓаните да бидат внимателни при користење на електронските услуги.

Од банката посочуваат дека сајбер измамниците постојано осмислуваат нови начини за злоупотреба на лични и финансиски податоци. Најчесто се работи за лажни електронски пораки за наводни пратки, пораки за наградни игри или понуди со нереално високи попусти, кои ги насочуваат корисниците кон лажни веб-страници.

Целта на овие измами, нагласуваат од Стопанска банка, е да се добијат лични информации и податоци од платежни картички. Поради тоа, граѓаните се советуваат да не кликаат веднаш на сомнителни линкови, внимателно да ја прочитаат пораката, да го проверат изворот и никогаш да не внесуваат лични податоци на веб-страници за кои не се сигурни дека се веродостојни.

Доколку постои сомнеж за можна злоупотреба, од банката советуваат граѓаните веднаш да се јават на телефонскиот број (02) 3100 109, каде што можат да добијат дополнителни информации и поддршка.

-

Продуктипред 2 месеци

Продуктипред 2 месециАЛТА Банка со нов потрошувачки кредит со најповолни услови на македонскиот пазар

-

Продуктипред 2 месеци

Продуктипред 2 месециШтедењето како резолуција за 2026 – Промо депозитот на Халкбанк како прв чекор

-

Продуктипред 2 месеци

Продуктипред 2 месециКомерцијална банка: Воведуваме ново ниво на сигурност при интернет плаќања со картичка и трансакции преку мБанка

-

Бизниспред 1 месец

Бизниспред 1 месецУЈП започна со исплата на повратот од „Мој ДДВ“ за четвртиот квартал 2025

-

Банкипред 1 месец

Банкипред 1 месецДобра вест за акционерите: Комерцијална банка со 8% повисока дивиденда за 2025 година

-

Останатопред 1 месец

Останатопред 1 месецАЛТА банка АД Битола со стабилна капитална позиција, но значителен пад на профитабилноста во транзициската 2025 година

-

Продуктипред 1 месец

Продуктипред 1 месецОтворете сметка во Халкбанк онлајн и добијте ваучер за гориво од Макпетрол

-

Бизниспред 1 месец

Бизниспред 1 месец„Е-фактура“ го трансформира бизнисот во Македонија – помал административен товар, поголема дигитална ефикасност и контрола на даночните обврски